Wo wird Netflix in 5 Jahren sein?

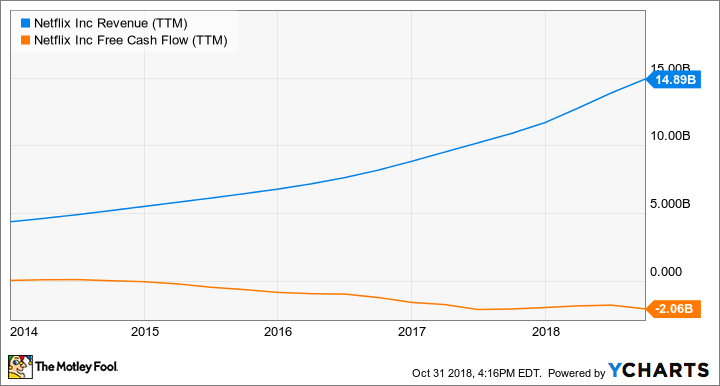

Die Investoren von Netflix(WKN:552484)haben in den letzten fünf Jahren eine unglaubliche Rendite von 565 % erzielt. In der gleichen Zeitspanne deckte der Video-Streaming-Veteran die Welt mit Unterhaltungsdiensten ein und schaffte es, seinen Jahresumsatz mehr als zu verdreifachen. Kritiker weisen darauf hin, dass diese Gewinne trotz hauchdünner Gewinnmargen und zunehmend negativer Cashflows erzielt wurden:

NFLX UMSATZ letzte 12 Monate Daten von YCharts.

Aber was ist mit den nächsten fünf Jahren? Es könnte sein, dass Netflix im Jahr 2023 zu einem ganz anderen Geschäftsmodell übergehen wird, bei dem das gesamte Umsatzwachstum gegen größere Gewinne und positive Cashflows eingetauscht wird.

Hier ist die Vorgehensweise.

Jetzt investieren, später die Vorteile nutzen

Netflix hat in den letzten vier Quartalen 2,1 Mrd. US-Dollar an freiem Cashflow verbraucht. Das Management erwartet, dass die Barausgaben im vierten Quartal deutlich ansteigen und den Mittelabfluss auf mindestens 3 Mrd. US-Dollar und vielleicht sogar 4 Mrd. US-Dollar erhöhen werden.

Der überwiegende Teil dieser Ausgaben stammt aus dem ehrgeizigen Zeitplan des Unternehmens für die Erstellung von Inhalten. Der Gedanke dahinter ist, jetzt viel Geld für qualitativ hochwertige Inhalte auszugeben und dann über viele Jahre hinweg die Früchte zu ernten, denn die daraus resultierenden Shows und Filme helfen Netflix, Millionen und Abermillionen von Abonnenten zu gewinnen und zu binden.

Das ist eine radikale Änderung der ursprünglichen Strategie von Netflix, nämlich den Zugang zu Inhalten anderer Studios zu vermieten. Der neue Aktionsplan macht den Drittproduzenten überflüssig, sodass Netflix die Kosten jeder neuen Produktion kontrollieren und auch die interne Kontrolle über die daraus hervorgehenden Medien behalten kann. Anstatt immer wieder für den gleichen Inhalt zu bezahlen, da jeder Rechtevertrag ausläuft erneuert werden muss, wird Netflix zum Eigentümer der Originalmedien. In Zukunft (und in speziellen Märkten wie China heute) kann Netflix sogar das ganze Geschäft auf den Kopf stellen, indem das Unternehmen seine eigenen Shows an andere Netzwerke verkauft. Das kann ein mächtiges Werkzeug sein.

Wo ist der Wendepunkt?

Der langfristige Plan sieht also in etwa so aus:

- Sie fangen an, viel Geld aus eigener Tasche zu investieren, um neue Shows und Filme unter dem Netflix-Banner zu erstellen.

- Sie finanzieren dieses Unternehmen vor allem durch Milliardenkredite.

- Wie die heutigen Bargeldanlagen eine Bargeldrendite liefern, wird die Rendite hier in Form vieler treuer Kunden bestehen.

- Sie erklären eines Tages, dass die von Netflix gebaute Geldmaschine mehr einbringt, als die eingehenden Rechnungen kosten, und positive und wachsende Cashflows für die langfristige Zukunft schafft.

Ein wichtiger Schritt auf diesem Weg geschieht gerade jetzt. Netflix erwartet, dass die negativen Cashflows zwischen 2018 und 2019 konstant gehalten werden. Mit anderen Worten, wir stehen kurz vor dem Umbruch, der es dem Unternehmen ermöglichen wird, eine Generierung von positiven Barmitteln zu schaffen.

Bis zu ernsthaften Gewinnen wird wohl noch etwas Zeit vergehen, aber ich wäre schockiert, wenn es mehr als fünf Jahre dauern würde. Der Bonitätsriese Moody’s stimmt zu und stützt eine kürzlich durchgeführte Verbesserung der Bonität von Netflix auf die Erwartung positiver freier Cashflows im Jahr 2023 und darüber hinaus.

Was gibt es sonst noch Neues?

Ich bin sicher, dass Netflix sein Geschäft bis dahin auf viele andere Arten optimiert haben wird, aber die Erzielung starker Cashflows wird ganz oben auf der Agenda des Managements stehen. Das Unternehmen ist auf dem besten Weg, ein globales Konglomerat im Unterhaltungsmarkt zu werden, ähnlich wie Walt Disney oder Comcast.

Wie Comcasts NBCUniversal-Sparte und das House of Mouse könnte Netflix in verwandte Bereiche wie Themenparks und Hotelketten expandieren. Das noch junge Content-Studio könnte damit beginnen, Shows für andere Plattformen zu produzieren – eine gemeinsame Cross-Branding-Strategie im Kabelfernsehen erschiene dabei denkbar.

Aber es sind sicher noch einige ernsthafte Investitionen nötig, um dorthin zu gelangen. An dieser Stelle steht Netflix bereits heute. Angesichts der jüngsten Quartalszahlen erinnerte CEO Reed Hastings die Anleger forsch daran, dass das, was das Unternehmen heute tue, nichts mit „Geld verbrennen“ zu tun habe:

„Eric, du benutzt das Wort Verlust, aber ich denke, du meinst Investitionen. Wir hoffen definitiv, dass sie nicht zu Verlusten werden“, sagte Hastings als Antwort auf eine Frage nach dem großen „Cashflow Burn“, der den Investoren bevorsteht. „Unsere Erfolgsbilanz wird zeigen, dass sich diese Investitionen für uns als sehr erfolgreich erwiesen haben.“

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.

Dieser Artikel wurde von Anders Bylund auf Englisch verfasst und am 31.10.2018 auf Fool.com veröffentlicht. Er wurde übersetzt, damit unsere deutschen Leser an der Diskussion teilnehmen können.

The Motley Fool besitzt Aktien von Netflix und Walt Disney. The Motley Fool empfiehlt Comcast.