Trumps Zölle sollten den Stahlaktien helfen. Aber warum sind die Kurse dann so weit unten?

Als die Regierung Trump ankündigte, dass sie die Zölle auf Stahl und Aluminium erhöhen würde, stiegen die Stahlaktien deutlich an. Es war ziemlich einfach, den Zusammenhang von 25 % bzw. 10 % Einfuhrzöllen auf Stahl und Aluminium mit den Aktienkursen der Produzenten der beiden Metalle in Verbindung zu bringen.

Doch die Zölle haben nicht zu dem Ergebnis geführt, das die meisten erwarten würden. Seit der Bekanntgabe der Zölle sind die Aktien der Aluminiumproduzenten Alcoa (WKN:A2ASZ7) und Century Aluminum (WKN:899867) sowie der Stahlproduzenten United States Steel (WKN:529498) und AK Steel Holding (WKN:90363) um mehr als 16 % gefallen. Lass uns einen Blick darauf werfen, warum der Trump-Zoll nicht die Lösung für diese Stahl- und Aluminiumaktien war.

Zölle sind gut für das Geschäft – es sei denn, du hast die Fertigung im Ausland

Als sich Alcoa von seinem Komponentenhersteller Arconic trennte, profitierte es enorm davon, dass Arconic den Löwenanteil der Schulden des Unternehmens übernahm. Alcoa blieb ein Nettoverschuldungsgrad von 0,3, was für ein kapitalintensives Unternehmen unglaublich niedrig ist. Diese Bilanzverkürzung gab dem Unternehmen einen deutlichen finanziellen Schub und führte dazu, dass die Aktie bereits im Mai Mehrjahreshöchststände erreichte.

Seitdem ist die Aktie jedoch in eine Abwärtsbewegung geraten. Obwohl die Aluminiumpreise in den USA gestiegen sind, ist das für die gesamte Produktion von Alcoa nicht der Fall, da etwa 28 % der Aluminiumschmelzkapazität des Unternehmens in Kanada liegen. Da Kanada keine Zollbefreiung gewährt wurde, wie viele dachten, schätzt Alcoa, dass die derzeitige Zollregelung das Unternehmen zwischen 12 und 15 Mio. US-Dollar pro Monat kostet, um Produkte von Kanada in die USA zu bringen. Die Zölle waren ein wesentlicher Faktor dafür, dass CEO Roy Harvey die Gewinnaussichten von Alcoa für das aktuelle Jahr im Juli um 500 Mio. US-Dollar reduzierte.

Für Alcoa könnte eine gewisse Entspannung in Sicht sein, nachdem Norsk Hydro, einer seiner größten Konkurrenten, beschlossen hat, eine Bauxitraffinerie, die Aluminiumoxid produziert, Anfang dieses Monats stillzulegen. Alcoa verkauft etwa 69 % seiner Aluminiumoxidproduktion an unabhängige Dritte und die Stilllegung dieser Anlage sollte zu wesentlich höheren Aluminiumoxidpreisen führen.

ALCOA DATEN VON YCHARTS.

Steigende Verkaufspreise, aber auch steigende Kosten

Erinnerst du dich, dass Alcoa 69 % seines Aluminiums an Dritte verkauft? Nun, Century Aluminium ist zufällig das, was man einen Drittkunden nennen würde. Es überrascht nicht, dass genau die Tatsache, die Alcoa ein wenig Auftrieb geben könnte, einen Nachteil für Century Aluminium darstellen dürfte. Alcoa ist ein vertikal integrierter Aluminiumproduzent, was bedeutet, dass das Unternehmen über Vermögenswerte im Bauxitabbau, in der Aluminiumoxidraffination und in der Aluminiumschmelze verfügt. Century Aluminium hingegen hat nur Vermögenswerte im Aluminiumschmelzgeschäft.

In den letzten Monaten sind die Preise für zwei der größten Materialposten beim Schmelzen von Aluminium – Aluminiumoxid und Petrolkoks – deutlich gestiegen. Laut Centurys Quartalsbericht für das zweite Quartal haben sich die Preise für Aluminiumoxid und Koks seit Januar 2017 mehr als verdoppelt. Obwohl der Preis für fertiges Aluminium in diesem Zeitraum ebenfalls gestiegen ist, ist der Anstieg nicht annähernd so stark wie der Anstieg der Kosten für das Unternehmen.

Das Management ist dabei, eines seiner Schmelzwerke in den USA wieder in Betrieb zu nehmen, was sich in den letzten Quartalen negativ auf das Ergebnis ausgewirkt hat. Vielleicht wird ein höheres Volumen das Ergebnis ankurbeln, aber bei den Aluminiumoxidpreisen gibt es noch keine Anzeichen einer Verlangsamung. Das könnte Century für einige Zeit unter Margendruck setzen.

Die Fehltritte der Vergangenheit

Sowohl U.S. Steel als auch AK Steel stecken seit Jahren in der Klemme. Zum einen setzten beide bei der Stahlerzeugung stark auf ältere Hochofentechnik. Diese Art der Stahlherstellung muss in unglaublich großem Maßstab erfolgen und die Anlagen müssen mit hoher Auslastung laufen, um wirtschaftlich zu sein. Der zunehmende Einsatz von Elektrolichtbogenöfen in den USA – ein Prozess, der billiger ist, in kleinerem Maßstab durchgeführt und leicht ein- und ausgeschaltet werden kann – hat es für Hochöfen immer schwieriger gemacht, auf dem heutigen Markt wettbewerbsfähig zu sein.

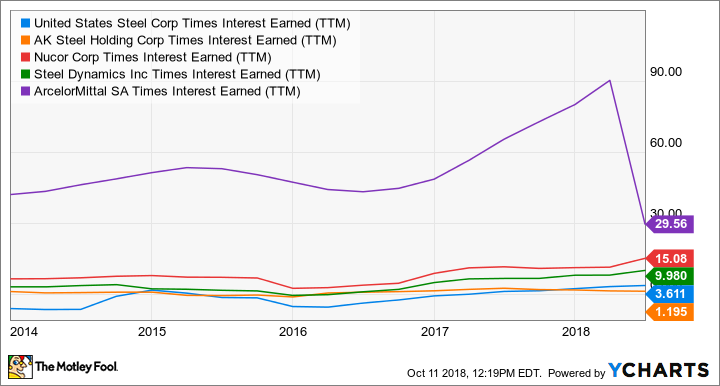

Obwohl diese beiden Unternehmen dringend neue Anlagen benötigten, waren beide nicht in der Lage, sich welche zu sichern. Beide hatten einen hohen Verschuldungsgrad und erwirtschafteten kaum einen Gewinn, sodass nicht viel Geld für Investitionen zur Verfügung stand. Beide Unternehmen weisen eine Zinsertragsquote (EBITDA dividiert durch Zinsaufwendungen) auf, die deutlich unter den US-amerikanischen und internationalen Konkurrenten im Stahlbau liegt. Zu allem Überfluss musste U.S. Steel sich erst einmal von einer äußerst ungünstigen Investition in Stelco im Jahr 2012 zu erholen.

ZINSEN (LETZTE 12 MONATE) DATEN VON YCHARTS.

Für U.S. Steel besteht ein Problem, das die Investoren im Moment beunruhigt, darin, dass das Management ein 2 Mrd. US-Dollar schweres Programm startet, das darauf abzielt, die Produktivität zu steigern. Das mag oberflächlich gut klingen, aber es ist nicht das erste Mal, dass das Management mit Programmen zur Anlagenrevitalisierung eine operative Verbesserung verspricht. Die Initiative „Carnegie Way“ aus dem Jahr 2013 hat sicherlich nicht die Ergebnisse gebracht, die das Management versprochen hat.

Was AK Steel betrifft, so ist der Verschuldungsgrad einfach zu hoch, um wesentliche Veränderungen im Geschäft vorzunehmen. Ein Zins von 1,19 % bedeutet, dass er die Zinsaufwendungen selbst bei aktuell hohen Stahlpreisen kaum deckt. Das Management setzt darauf, größere Teile seiner Schulden zu refinanzieren, um deren Laufzeiten zu verlängern und einige Zinszahlungen zu senken, aber es hat noch keine wesentlichen Fortschritte bei der Verringerung der Gesamtverschuldung gegeben. Es ist auch schwierig, Schulden abzubauen, wenn man Unternehmen erwirbt, die im Downstream-Segement arbeiten wie Rohr- und Pressstahl.

Bis diese Stahlunternehmen nachweisen können, dass sie die Bilanz deutlich verbessern und Investitionen in die Modernisierung der Anlagen tätigen können, die tatsächlich Erträge abwerfen, werden weder U.S. Steel noch AK Steel Holdings in der Lage sein, Vorteile aus höheren Stahlpreisen zu ziehen.

Die Schlagzeilen können täuschen

Ich schätze, dass man jemanden, der mit Einführung von Einfuhrzöllen Einbrüche um bis zu 50 % angekündigte hätte, für verrückt gehalten hätte. Höhere Preise hätten zu höheren Einnahmen führen sollen, aber die Ausgestaltung der Zölle, höhere Kosten und die Herausforderungen, eine veraltete Technologie wieder wettbewerbsfähig zu machen, haben jeden Preisanstieg für Stahl oder Aluminium mehr als ausgeglichen.

Man könnte wahrscheinlich argumentieren, dass diese Aktien heute zu unglaublich günstigen Preisen gehandelt werden, insbesondere wenn die Zölle noch einige Zeit andauern. Das Problem bei dieser Annahme ist, dass wir nicht wirklich wissen, wie lange die Zölle Bestand haben werden. Und wenn diese Aktien bereits mit den künstlich erhöhten Preisen Probleme haben – was wird dann mit ihnen geschehen, wenn die Zölle wegfallen?

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.

Dieser Artikel wurde von Tyler Crowe auf Englisch verfasst und am 13.10.2018 auf Fool.com veröffentlicht. Er wurde übersetzt, damit unsere deutschen Leser an der Diskussion teilnehmen können.

The Motley Fool hat keine Position in einer der erwähnten Aktien.