2 Blue-Chip-Aktien, mit denen man durch den Abschwung kommt

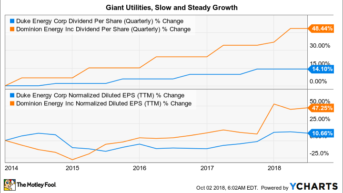

Der Markt kratzt an historischen Höchstständen, aber da kann er nicht auf immer und ewig bleiben. Es wird irgendwann einen Bärenmarkt geben. Jetzt ist es an der Zeit, sich darauf vorzubereiten, denn jetzt kann man noch ohne Angst und Panik entscheiden. Deswegen sollte man sich Aktien von Großunternehmen wie Duke Energy Corporation (WKN:A1J0EV) und Dominion Energy (WKN:932798) ansehen. Wenn die Börse fällt, kann man mit diesen beiden alten Schlachtrössern weiter hohe Renditen erzielen und dem Markt trotzen.

1. Mächtig und langweilig

Duke Energy ist einer der größten Strom- und Gasversorger der USA mit einer Marktkapitalisierung von 56 Milliarden USD. Die Aktie verzinst sich derzeit mit rund 4,75 %, mehr als doppelt so viel wie ein S&P 500-Indexfonds. Die Dividende wurde jedes Jahr in 14 aufeinander folgenden Jahren erhöht. Letztlich funkelt nichts an Duke Energy. Aber genau deshalb ist das eine so großartige Aktie – sie liefert halt die grundlegenden Notwendigkeiten, die eine moderne Gesellschaft antreiben.

Als Versorgungsunternehmen mit weitgehend regulierten Vermögenswerten hat Duke auch klar definierte Ausgaben- und Wachstumspläne. Das liegt daran, dass regulierten Versorgungsunternehmen ein Monopol im Austausch für die staatliche Genehmigung von Tariferhöhungen gewährt wird – Duke muss beweisen, dass die Erhöhungen gerechtfertigt sind. Dazu gibt Duke Geld aus, um die Versorgungssysteme zu verbessern. Dies sind Ausgaben, die unabhängig davon stattfinden werden, was an der Börse passiert, wobei der aktuelle Plan des Unternehmens 37 Milliarden USD an Kapitalinvestitionen zwischen 2018 und 2022 vorsieht.

Über 90 % der Ausgaben fließen in regulierte Anlagen, der Rest ist für gebührenpflichtige Geschäfte wie Midstream-Pipelines vorgesehen. Die Ausgaben auf der regulierten Seite gehen in Richtung Wetterschutz, Modernisierung der alternden Infrastruktur und Aufbau neuer, saubererer Stromerzeugungskapazitäten. Dies alles sind Dinge, die die Regulierungsbehörden gerne sehen, und sie sollten ein Gewinnwachstum von 4 % bis 6 % bis 2022 bei ähnlichem Wachstum der Dividende unterstützen. Das ist Wachstum, das auf jeden Fall stattfinden sollte, egal was auf dem breiteren Markt passiert.

2. Alles auf dem Zettel

Dominion Energy ist auch ein großer, diversifizierter Energieversorger mit Schwerpunkt auf Strom und Erdgas. Die Marktkapitalisierung liegt bei rund 46 Milliarden USD. Die Rendite beträgt rund 4,8 % und die Dividende wurde in 15 aufeinander folgenden Jahren jährlich erhöht. Während das Kerngeschäft von Dominion ähnlich langweilig ist wie das von Duke, hat das Unternehmen derzeit doch etwas mehr zu bieten.

Der Energieversorger plant, zwischen 2019 und 2021 rund 11,4 Milliarden USD für seine Kernbetriebe auszugeben. Dazu gehören regulatorisch begünstigte Investitionen in den Bereichen Netzausbau, Bau von Anlagen zur Erzeugung erneuerbarer Energien und Ersatz alter Erdgasleitungen. Es wird erwartet, dass das Ergebniswachstum von 6 % bis 8 % unterstützt wird. Es wird auch erwartet, dass die Dividenden über die gesamte Spanne hinweg um mindestens 6 % pro Jahr steigen werden. Das ähnelt der Situation bei Duke, da diese Ausgaben getätigt werden müssen, ganz egal, was auf dem breiteren Markt vor sich geht.

Dividende von Duke via YCharts

Dominion verfolgt aber einen aggressiveren Ansatz für sein Wachstum. So hat man kürzlich vorgeschlagen, finanziell angeschlagene kleinere Konkurrenten wie SCANA Corp. zu kaufen. Sollte dies genehmigt werden, könnte dies das Ergebnis über die Erwartungen hieven. Der Energieversorger hat gerade auch die Exportanlage für verflüssigtes Erdgas (LNG) von Cove Point fertiggestellt, eine der ersten LNG-Exportanlagen, die in den USA in Betrieb genommen wurde.

Das Management ist eindeutig bereit, Risiken einzugehen. Aber nicht jede Investition hat sich für Dominion wie erhofft gelohnt. Etwa die Nutzung einer kontrollierten Kommanditgesellschaft zur Kapitalbeschaffung durch das Unternehmen. Es kauft jetzt diese Partnerschaft zurück, um seine langfristigen Ausgabenpläne zu unterstützen. Dominion leistet gute Arbeit bei der Anpassung seiner Finanzierungspläne, aber es herrscht hier ein wenig mehr Unsicherheit im Vergleich zu Duke. Dafür allerdings wird man unter Umständen mit höheren Erträgen und Dividendenwachstumsraten belohnt.

Jetzt vorbereitet sein

Blue-Chip-Energieversorger wie Duke und Dominion sind im Allgemeinen ziemlich langweilige Unternehmen, was auch trotz der Fusions- und Übernahmetätigkeit von Dominion weiterhin der Fall ist. Das sind nicht die Arten von Aktien, über die man sich auf Partys unterhält, zumindest nicht, wenn der Markt bei Allzeithöchstständen steht. Sollte er aber abschmieren, ist man froh über diese beiden Aktien. Bevor das geschieht, sollte man sich die Zeit nehmen, sich Duke und Dominion mal anzusehen. Langsam und konstant, mit klar definierten Ausgaben- und Wachstumsplänen – das könnten plötzlich sehr begehrenswerte Eigenschaften sein, vielleicht schon früher, als es einem lieb ist.

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.

Reuben Gregg Brewer besitzt Aktien von Dominion Energy. The Motley Fool besitzt keine der angegebenen Aktien.

Dieser Artikel erschien am 9.10.2018 auf Fool.com. Er wurde übersetzt, damit unsere deutschen Leser an der Diskussion teilnehmen können.