Wie man über seine Portfolio-Zusammenstellung nachdenken sollte

Ich bekomme sehr oft die Frage gestellt, wie eine optimale Portfoliostruktur aussieht. Wie viele Aktien soll man besitzen, welche anderen Vermögenswerte machen Sinn und in welchen Größenordnungen?

Eine pauschal richtige Antwort gibt es auf diese Frage natürlich nicht, da viele individuelle Faktoren dabei eine Rolle spielen, zum Beispiel das Alter des Anlegers, die familiäre Situation und entsprechende Planungen oder die persönliche Vermögens- und Einkommenssituation.

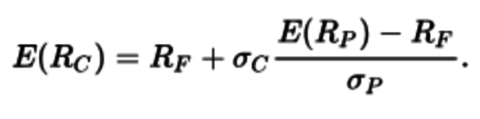

Es gibt dafür jedoch Theorien, die mit mathematischer Präzision eine Antwort für jede Situation liefern können. Nur um einen Geschmack zu bekommen: Mit der folgenden Formel kann man berechnen, wie eine optimale Zusammenstellung aussieht aus einer risikolosen Anlage – Staatsanleihen werden als solche angesehen, obwohl sie natürlich auch nicht risikolos sind, denn auch Staaten gehen immer mal wieder bankrott; die einen häufiger als die anderen – und einem risikobehafteten Portfolio – zum Beispiel Aktien – unter Berücksichtigung des Risikos, das man eingehen möchte (wobei hier Risiko mit Volatilität gleichgesetzt wird, worüber man alleine einen separaten Artikel schreiben kann).

Der US-amerikanische Wirtschaftswissenschaftler Harry Markowitz hat für diese Portfoliotheorie sogar den Nobelpreis erhalten. Im Finanzbereich lernt jeder Student, mit dieser Theorie umzugehen, und sie ist fester Bestandteil jeder angesehenen umfangreichen professionellen Weiterbildung, wie etwa des CFA-Programms (Chartered Financial Analyst).

Diese Theorie hat wie die meisten Portfoliotheorien jedoch eine weitere entscheidende Macke, die über die Definition des Risikos hinausgeht. Sie ignoriert die Emotionen der Anleger und die (praktisch immer) negativen Handlungen, die diese hervorrufen.

Die Ironie dabei ist, dass Markowitz das für sich selbst sogar erkannt hat. Das hat er offenbart, als er gefragt wurde, wie er persönlich investiert. Seine Antwort:

Ich habe meinen Schmerz visualisiert, wenn die Aktienmärkte stiegen und ich wäre nicht in Aktien investiert – oder wenn sie sänken und ich wäre komplett in Aktien investiert. Also habe ich meine Beiträge 50/50 zwischen Aktien und Anleihen aufgeteilt.

Er hat also Jahre und vielleicht Jahrzehnte mit der Beantwortung dieser Frage verbracht und hat dann sogar eine mehr oder weniger komplexe und schlüssige gefunden. Aber wenn es um ihn selbst geht, vergisst er seine ganze Arbeit und findet seine persönliche Antwort über einen viel einfacheren Weg.

Da stellt sich die Frage, weshalb wir es anders machen sollten? Ich glaube, dass es auch hierbei so ist wie bei den meisten Angelegenheiten rund ums Investieren: einfach schlägt kompliziert.

Klar, jemand, der darauf aus ist, eine möglichst hohe Rendite bei möglichst geringer Volatilität zu erreichen, und gleichzeitig glaubt, dass die zukünftige Volatilität der historischen Volatilität gleicht, der ist gut beraten, mit Markowitz’ Theorie zu arbeiten.

Aber ganz ehrlich, wie viele von uns haben sich das zu ihrem Ziel gesetzt? Geht es nicht den meisten von uns darum, uns finanziell wohlzufühlen, etwas mehr finanziellen Spielraum, vielleicht sogar Unabhängigkeit zu erlangen? Auch hier spielt die Volatilität natürlich eine Rolle. Aber ist es für uns wirklich entscheidend, zu wählen zwischen:

- einer erwarteten Rendite von 8 % und einer erwarteten Volatilität von 5 % oder

- einer erwarteten Rendite von 10 % und einer erwarteten Volatilität von 7 %?

Ich denke, dass es für die meisten von uns wichtiger ist, wie wir uns in bestimmten Situationen fühlen. Wie können wir damit umgehen, wenn unser Vermögen aufgrund eines Börsencrashs in kurzer Zeit um 30 % oder gar 50 % schrumpft? Hat das Auswirkungen auf unser Leben, müssen wir uns dann einschränken, auf Urlaub verzichten oder bekommen wir Ärger mit unseren Ehepartnern? Wenn die Antworten auf die letzten Fragen eher Ja als Nein heißen, dann ist es wahrscheinlich keine gute Idee, zum größten Teil in Aktien investiert zu sein, auch wenn eine Portfoliotheorie uns etwas anderes sagt.

Ähnlich ist es, wenn man sich zwischen Vermögensklassen entscheiden muss. Ist es dieses Grundstück in Indonesien wirklich wert, sein Aktienportfolio zu verkleinern, oder wie fühle ich mich dabei, dieses Haus zu kaufen, wenn ich dann die nächsten zehn Jahre nicht viel für andere Anlagen übrig habe?

Klar, dieser Portfolioansatz gibt einem keine mathematisch präzise Antwort. Und sicher ist das auch nicht die Antwort für jeden Anleger, vielleicht nicht einmal für die meisten. Aber ich persönlich bin damit bisher wahrscheinlich ähnlich gut gefahren wie Herr Markowitz und ich denke, es ist durchaus hilfreich, seine Emotionen bei der Portfoliozusammenstellung zu berücksichtigen.

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.