So profitiert BASF von Bayers Geschäftsbereichen

BASF (WKN: BASF11) schloss am 01. und 16.08.2018 die Übernahme von Bayer (WKN: BAY001) -Geschäften im Wert von insgesamt 7,6 Mrd. Euro ab. Um den Wettbewerbsbehörden gerecht zu werden, musste Bayer diese im Zuge der Monsanto-Übernahme verkaufen. Für BASF ergeben sich dadurch mehrere positive Effekte.

Diese Bereiche gewinnt BASF hinzu

In einer ersten Vereinbarung vom 13.10.2017 erwarb BASF große Teile des Saatgut- und des gesamten nichtselektiven Herbizidgeschäfts von Bayer. Dazu gehört das weltweite Geschäft mit Glufosinat-Ammonium, wozu die Produktions- und Formulierungsstandorte in Deutschland, Kanada und den USA zählen.

Dabei sollte man wissen, dass das Herbizid Glufosinat sogar als noch toxischer (aber nicht krebserregend) als Glyphosat gilt. Deshalb darf es ab 01.08.2019 in der EU nicht mehr eingesetzt und schon ab diesem Jahr nicht mehr verkauft werden. Es ist bereits seit 1984 zugelassen und wird weltweit in etwa 80 Ländern bei über 100 Anbaukulturen eingesetzt. Das Verbot ist für BASF zwar nicht positiv, aber verkraftbar, weil auch viele neue Mittel in der Entwicklung sind.

Im Bereich des Saatgutgeschäftes für bedeutende Feldkulturen übernimmt BASF auch die Trait (Merkmal)-Forschung in den USA und Europa sowie die Züchtungsbetriebe für diese in Nord- und Südamerika und Europa.

Mit der Vereinbarung zum 26.04.2018 kamen dann noch Bayers komplettes Gemüsesaatgutgeschäft (24 Kulturen und etwa 2.600 Sorten) und Produkte zur Saatgutbehandlung, eine Forschungsplattform für Weizen-Hybride, eine Digital-Farming-Plattform sowie weitere Forschungsvorhaben hinzu.

Stärkung des Agricultural Solutions-Segments und mehr Balance im Konzern

Mit dem Erwerb der Geschäfte stärkt BASF vor allem sein Segment Agricultural Solutions, das sich auf die Gebiete chemischer und biologischer Pflanzenschutz, Saatgutbehandlung, Wassermanagement sowie Nährstoffversorgung und Stressbewältigung von Pflanzen konzentriert. Mit dem Kauf werden die Bereiche Pflanzenschutz, Biotechnologie und Digitalisierung verstärkt und die neuen Bereiche Saatgut, nicht-selektive Herbizide und Saatgutbehandlung mit Nematiziden hinzugewonnen. Einzig die Forschung im Biotechbereich wird dem Segment Sonstige zugeordnet.

Lag das EBITDA des Segments vor dem Kauf bei 1.282 Mio. Euro, liegt es zuzüglich des Kaufs etwa bei 1.832 Mio. Euro. Der prozentuale Anteil am Konzern-EBITDA steigt so von 10,1 auf 13,8 %. Dies sorgt für eine ausgeglichenere Bilanz zwischen den einzelnen Segmenten. Zudem wird die BASF so konjunkturrobuster.

| Segmente | EBITDA (2017) | in % | EBITDA (2017 zzgl. Zukauf) | in % | |

| Chemicals | 5.374 | 42,2 | 5.374 | 40,5 | |

| Performance Products | 2.427 | 19,1 | 2.427 | 18,3 | |

| Functional Materials & Solutions | 2.251 | 17,7 | 2.251 | 17,0 | |

| Agricultural Solutions | 1.282 | 10,1 | 1.832 | 13,8 | |

| Oil & Gas | 2.069 | 16,3 | 2.069 | 15,6 | |

| Sonstige | -679 | -5,3 | -679 | -5,1 |

Quelle Zahlen: BASF-Geschäftsbericht 2017 und 1. Halbjahr 2018

Insgesamt erfolgt auch eine leichte Stärkung der Profitabilität, weil die hinzugewonnenen Bereiche eine höhere Gewinnmarge aufweisen als der bisherige Gesamtkonzern. So lag die Konzern-EBITDA-Marge für 2017 bei 19,74 % und liegt zuzüglich des Kaufs nun bei 19,91 %.

Insgesamt wird BASF durch den Zukauf zu einem bedeutenden Unternehmen des Agrarsektors. Die Stärkung des Segmentes und die Ausbalancierung des Gesamtkonzerns sind also zwei zentrale Pluspunkte.

Ein vorteilhafter Kaufpreis

BASF hat für die Geschäftsbereiche insgesamt 7,6 Mrd. Euro bezahlt. Dafür gewann der Konzern etwa 2.200 Mio. Euro an Umsatz und 550 Mio. Euro an EBITDA hinzu. Dies entspricht dem 3,45-fachen des Umsatzes und dem 13,82-fachen des EBITDA. Dies ist ein annehmbarer Preis und zum Beispiel weniger als Bayer für Monsanto gezahlt hat. Sicher hat BASF hier auch davon profitiert, dass Bayer verkaufen musste.

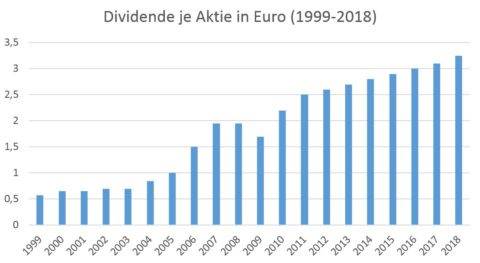

BASF bleibt ein relativ solider Dividendenwert

Der Konzern musste zwar in der Vergangenheit in den konjunkturschwachen Jahren auch schon seine Dividendenausschüttung reduzieren, aber dennoch ist es bisher immer gelungen, kontinuierlich eine Dividende zu zahlen.

Wenn ein Unternehmen seine Dividende je Aktie über einen langen Zeitraum steigert, verbessert sich auch meist das operative Geschäft. Darauf solltest du immer achten, wenn du auf der Suche nach Dividendenwerten bist. Eine hohe Dividendenrendite allein genügt nicht, weil sich deine Rendite immer aus Kurssteigerungen und der Dividendenrendite zusammensetzt und wenn der Gewinn (die Dividendenausschüttung) nicht steigt, kann auch der Kurs nicht steigen.

Quelle Zahlen: BASF-Geschäftsberichte

Aktuell beträgt die Dividendenrendite noch 4,19 % (Datum: 17.08.2018). Anhand dieser Zahl kannst du noch keine Bewertung vornehmen, aber wenn du den Durchschnitt aus den historischen Dividendenrenditen ziehst, kannst du diesen mit der aktuellen Dividendenrendite vergleichen. Dieser Durchschnitt liegt bei 3,81 %. Somit liegt die aktuelle Rendite über dem historischen Durchschnitt. Dies bedeutet, dass die Aktie allein auf Basis dieser Kennzahl derzeit nicht zu teuer ist.

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.

Christof Welzel besitzt keine der erwähnten Aktien. The Motley Fool besitzt keine der erwähnten Aktien.