So steht es um die Verschuldungssituation deutscher und amerikanischer Unternehmen wirklich

Nach der globalen Finanzkrise vor circa 10 Jahren ist die Anzahl an insolventen Unternehmen gesunken. Zumindest in Deutschland (relativ stetig sogar), den USA und einigen anderen wirtschaftsstarken Ländern.

Dieser Rückgang der Schumpeter’schen kreativen Zerstörung hört sich erst einmal toll an. Im Zusammenhang mit der Null-, Niedrig- oder Negativzinspolitik der Zentralbanken kann man aber auch anders argumentieren, und einige tun dies auch. Konkret hilft diese Politik manchen Unternehmen am Leben zu bleiben, obwohl sie unter „normalen“ Umständen (aber was ist schon normal?) wohl schon länger das Zeitliche gesegnet hätten.

Was mich als Anleger daher interessiert ist, wie es um die Unternehmen steht, in die ich investieren kann. Ich habe deshalb einen genaueren Blick auf die Verschuldungssituation von deutschen und US-amerikanischen börsennotierten Unternehmen geworfen, die nicht in erster Linie im Finanzsektor tätig sind (weil das mit der Verschuldung im Finanzsektor eine leicht andere Sache ist) – insgesamt immerhin fast 600 deutsche Unternehmen und mehr als 2.100 Firmen, die im Russel 3000 Index enthalten sind.

Es kommen gleich ein paar Grafiken und einige Zahlen, ich werde mir aber Mühe geben, diese so verständlich wie möglich zu erläutern.

Unterschiedliche Entwicklungen

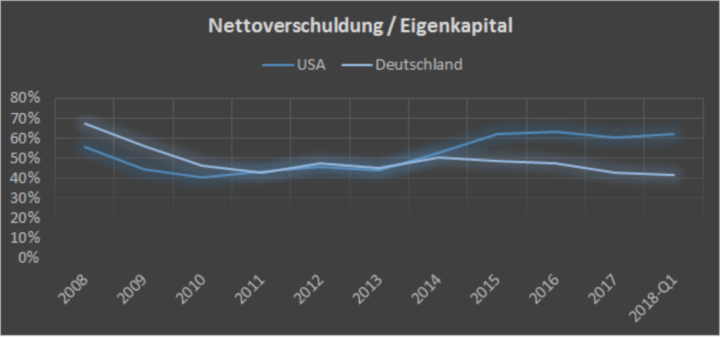

Als Erstes habe ich mir die Nettoverschuldung (das heißt die Gesamtschulden abzüglich Bargeld und anderer liquider Mittel) im Verhältnis zum Eigenkapital beider Gruppen angeschaut.

Datenquelle: S&P Global Market Intelligence und eigene Berechnungen

Was direkt auffällt ist die unterschiedliche Entwicklung in beiden Ländern seit der Finanzkrise. In den ersten Jahren nach der Finanzkrise verbesserte sich der Verschuldungsgrad in beiden Ländern relativ deutlich, bis es wieder leicht in die andere Richtung ging.

Ab dem Jahr 2014 gehen beide Gruppen andere Wege. Während sich die Verschuldungssituation in Deutschland insgesamt verbesserte und heute relativ deutlich unter dem Niveau während der Finanzkrise liegt, ist es in den USA genau anders herum.

Allerdings geben diese Zahlen nur einen sehr eingeschränkten Blick, denn große Unternehmen wirken sich viel mehr auf diese Zahlen aus als kleine Unternehmen. In anderen Worten: Es könnte auch einfach sein, dass nur ein paar große Unternehmen in Deutschland ihre Schulden abgebaut haben und so das Bild verzerren.

Das würde man in diesen Zahlen nicht erkennen. Daher ein genauerer Blick auf die Zahlen – konkret auf den Anteil an Unternehmen mit einem bestimmten Verschuldungsgrad.

Ein genauerer Blick

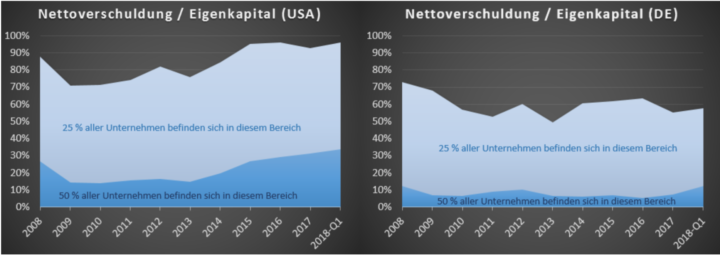

Datenquelle: S&P Global Market Intelligence und eigene Berechnungen

Hier sehen wir die Trendlinien aus der ersten Grafik bestätigt. Das heißt, es ist nicht so, dass die Trends von nur wenigen großen Unternehmen bestimmt wurden. Allerdings sehen wir auch, dass US-Unternehmen sowohl heute als auch während der Finanzkrise höher verschuldet sind und waren als deutsche Unternehmen. Die Grafiken in Worten:

- In den USA hatten im Jahr 2008 die Hälfte aller Unternehmen einen Verschuldungsgrad von mindestens 27 % und ein Viertel aller Unternehmen einen Verschschuldungsgrad von mindestens 88 %. Heute liegen diese Zahlen höher, und zwar bei 34 % beziehungsweise 96 %.

- In Deutschland hatten im Jahr 2008 die Hälfte aller Unternehmen einen Verschuldungsgrad von mindestens 12 % und ein Viertel aller Unternehmen einen Verschuldungsgrad von mindestens 73 %. Heute sind diese Zahlen mit weiterhin 12 % beziehungsweise 57 % identisch beziehungsweise sogar niedriger.

Kurz zusammengefasst heißt all das: In den USA ist der Anteil an höher verschuldeten Unternehmen deutlich höher als bei uns.

Auch das muss nun für sich alleine nicht negativ sein. Viel wichtiger als der Verschuldungsgrad ist, ob die Unternehmen ausreichend Gewinne erzielen, um ihre Schulden bedienen zu können.

US-Unternehmen können ihre Schulden viel weniger bedienen

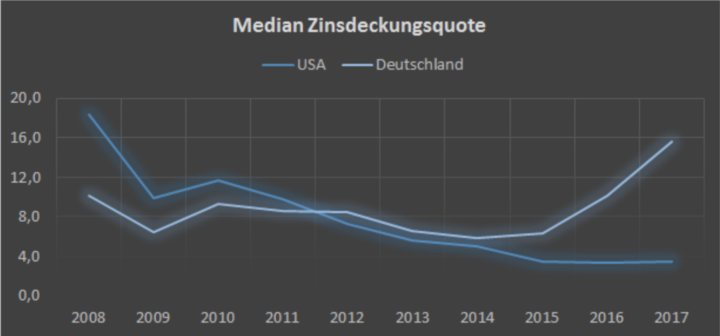

Dafür werfen wir einen Blick auf die sogenannte Zinsdeckungsquote. Diese gibt an, um wie viel höher der operative Gewinn der Unternehmen im Vergleich zu den Zinszahlungen sind, die diese Unternehmen erbringen müssen.

Datenquelle: S&P Global Market Intelligence und eigene Berechnungen

Was uns diese Grafik zeigt, ist, dass die Bedienung der Schulden für Unternehmen in den USA heute deutlich schwieriger ist als noch während der Finanzkrise. In Deutschland ist es genau anders herum. Konkret hat die Hälfte aller betrachteter US-Unternehmen heute eine Zinsdeckungsquote von weniger als 4. Das heißt, dass mehr als ein Viertel ihres operativen Gewinns für Zinszahlungen verschlungen wird. Das ist ein Wert, bei dem ich als Anleger schon ganz genau hinschauen würde, wie nachhaltig das alles ist. In Deutschland beträgt der Wert nur ein Bruchteil davon.

Ein Teil dieser Differenz zwischen den USA und Deutschland kann sicherlich auch dadurch begründet werden, dass die Zinsen in den USA in den vergangenen Quartalen schon wieder steigen, während sie sich bei uns noch immer ganz unten im Keller befinden. Aber trotzdem ist es keine gewagte Schlussfolgerung zu sagen, dass deutsche Unternehmen deutlich vernünftiger mit dem billigen Geld umgehen, das ihnen die Notenbanken praktisch nachwerfen. Mir scheint es, als könnten sich in den USA ziemlich viele Unternehmen übernommen haben.

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.