Die Top 10 Aktien, die von Hedge Fonds gehalten werden

Die Portfolios der Hedgefonds stehen unter genauer Beobachtung, da Investoren wissen wollen, welche Aktien bei Milliardären beliebt sind. WalletHub veröffentlichte erst kürzlich einen Bericht, der die jüngsten SEC-Formulare von mehr als 400 der größten Hedgefonds auswertet, um zu erkennen, welche Aktien von den Hedgefonds-Managern bevorzugt werden.

Hier sind die zehn beliebtesten Aktien, die im dritten Quartal 2017 von Hedgefonds gehalten wurden. Außerdem schauen wir uns an, warum zwei Sektoren in dieser Liste häufig vorkommen.

- Microsoft (WKN:870747)

- Apple (WKN:865985)

- Amazon.com (WKN:906866)

- Facebook (WKN:A1JWVX)

- Alphabet (WKN:A14Y6H)

- Wells Fargo (WKN:857949)

- JPMorgan Chase (WKN:850628)

- Visa (WKN:A0NC7B)

- Bank of America (WKN:858388)

- UnitedHealth Group (WKN:882364)

Datenquelle: WalletHub

Hedgefonds mit Technologieschwerpunkt

Das Erste, was man auf dieser Liste erkennt, ist, dass fünf der beliebtesten Hedgefondsaktien Technologieaktien sind. Dafür gibt es zwei Gründe. Erstens, Hedgefonds haben in den vergangenen Quartalen massiv in Technologietitel investiert. Der Bericht von WalletHubs zum zweiten Quartal besagte, dass sieben der zehn am häufigsten durch Hedgefonds gekauften Aktien aus dem Technologiesektor stammten.

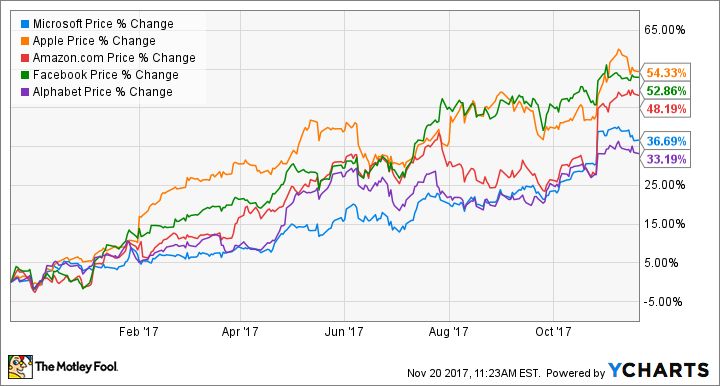

Der zweite Grund ist, dass viele der großen Technologieaktien, inklusive der fünf Aktien in der Liste, außerordentlich gut liefen. Interessanterweise ist die am schlechtesten laufende Technologieaktie die von Alphabet. Sie ist seit Jahresbeginn „nur“ um 33 % gestiegen.

MSFT Daten von YCharts

Am Ende des zweiten Quartals machte der Finanzsektor den größten Teil der Hedgefondsaktien aus. Und das mit einem großen Abstand. Aber aufgrund der guten Leistung der Technologieaktien haben diese die Spitzenposition eingenommen.

Der mögliche Grund für die technologielastigen Top 10 ist die überragende Leistung dieses Sektors und besonders dieser fünf Aktien. Es liegt also nicht daran, dass Hedgefonds-Manager ihre Positionen aufstocken oder denken, dass man diese Aktien jetzt kaufen sollte. Und wenn man genau hinschaut, erkennt man, dass im dritten Quartal unter den fünf am meisten verkauften Aktien vier Technologieaktien sind. Apple führte die Verkaufsliste an.

Groß auf Finanzaktien wetten?

Ich hatte erwähnt, dass Finanzaktien nicht mehr an der Spitze der Aktienportfolios der Hedgefonds sind. Aber sie sind ganz dicht dahinter und machen ca. 20 % der Aktien aus. Technologieaktien bringen es auf einen Anteil von 22 %. Wenn du dir die oben gezeigte Liste anschaust, wirst du erkennen, dass Nummer sechs bis neun in den Finanzsektor gehören.

Zum Vergleich: Finanzaktien machen fast 19 % des S&P 500 aus und sind der zweitgrößte Sektor. Daher erscheint dieses Verhältnis sinnvoll. Allerdings sind Hedgefonds leicht „überbestückt“ mit Finanzaktien.

Hinzukommt, dass Finanzaktien von wirtschaftlichen und politischen Veränderungen profitieren sollen, die man für die kommenden Jahre erwartet. Zum Beispiel geht man davon aus, dass die US-Notenbank FED die Zinsen mehrfach anheben wird. Dies würde zu höheren Zinsmargen für Banken führen. Und wenn die Republikaner bei der Rückabwicklung der Bankenregulierungen erfolgreich sind, dann könnte dies zu massiven Kosteneinsparungen führen.

Die Steuerreform ist ein weiterer potenzieller Katalysator. Die meisten Banken haben effektive Steuersätze von über 30 %. Sollten die Unternehmenssteuern auf 20 % sinken, könnte dies die Gewinne sicher in die Höhe treiben. In einer kürzlichen Ausgabe des Podcasts Industry Focus haben Michael Douglass und ich ausführlich darüber gesprochen, welche Katalysatoren die Bankaktien weiter nach oben befördern könnten.

Wie sollten wir diese Information nutzen?

Sich die häufigsten Aktien von Milliardären und Hedgefonds-Managern anzuschauen kann sicherlich interessant sein. Es kann zudem eine ausgezeichnete Quelle für Investitionsideen darstellen.

Die entscheidendere Frage ist jedoch, warum die Hedgefonds-Manager diese Aktien halten. Dies ist mit den Informationen des 13-F-Formulars allein nicht zu beantworten. Wichtig ist auch, ob der Hedgefonds-Manager denkt, dass diese Aktie im Moment einen guten Wert hat und ob sie die Aktie einfach halten oder sie ganz oder teilweise verkaufen wollen.

Das Wichtigste ist, dass du selbst recherchierst, bevor du investierst. Nur so kannst du entscheiden, ob eine Aktie einen attraktiven Wert für dich hat und ob sie in dein persönliches Risikoprofil und zu deinen Investitionszielen passt.

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.

John Mackey, CEO von Whole Foods Market, eine Tochter von Amazon, ist Mitglied des Vorstands von The Motley Fool. Suzanne Frey, Managerin bei Alphabet, ist Mitglied des Vorstands von The Motley Fool. Teresa Kersten ist Mitarbeiter bei LinkedIn und Mitglied des Vorstands von The Motley Fool. LinkedIn gehört zu Microsoft.

The Motley Fool hält und empfiehlt Aktien von Alphabet (A-Aktien), Alphabet (C-Aktien), Amazon, Apple, Facebook und Visa. The Motley Fool hat die folgenden Optionen: long Januar 2020 150 USD Calls auf Apple und short Januar 2020 155 USD Calls auf Apple. The Motley Fool empfiehlt UnitedHealth Group.

Dieser Artikel wurde von Matthew Frankel auf Englisch verfasst und am 27.11.2017 auf Fool.com veröffentlicht. Er wurde übersetzt, damit unsere deutschen Leser an der Diskussion teilnehmen können.