Wie Procter & Gamble Geld verdient

Nicht viele Konzerne holen ähnlich viel Rendite rein wie Procter & Gamble (WKN:852062). Die nämlich haben Marken wie Tide, Crest und Pampers mit im Portfolio und konnten 15 Milliarden Dollar Einnahmen verbuchen, während die Profitmarge bei 16 % der Absätze lag – so hoch wie noch nie.

Wie schaffen die das?

Marktdominanz

Der größte Wettbewerbsvorteil von P&G stammt daher, dass man in den meisten Märkten einfach die Nase vorn hat. Das Markenportfolio ist tatsächlich so breit aufgestellt. So findet sich darunter etwa auch die Marke Gillette, die etwa 65 % des weltweiten Markts für Klingen und Rasierer besetzt. Pampers ist P&Gs größte Einzelmarke und verkauft 25 % aller auf der ganzen Welt verkauften Windeln und Babypflegetücher. Ebenso stark sind Tide und Downy weltweit in Sachen Waschmittel vertreten.

P&G musste miterleben, wie der Marktanteil in einigen der Kategorien in den letzten Jahren etwas abgerutscht ist, weil Verbraucher oft zu Billiganbietern gewechselt sind, außerdem, dass neue Störer in den Markt gedrungen sind. Einer davon war der Dollar Shave Club, der im vergangenen Jahr von Unilever (WKN:A0JMZB) gekauft wurde. Und die haben eben mit Produkten und Geschäftsmodell viele Kunden überzeugen können.

Darum hat sich P&G einem großen transformativen Prozess unterzogen, während dem man sich von 100 Marken getrennt hat. Nur die Marken mit der besten Position wurden behalten. P&G muss ein schnelleres Wachstum bei den rund 60 verbleibenden Marken hinbekommen, allerdings dürfte sich das Wachstum tatsächlich beschleunigen, konzentriert man sich doch jetzt nur noch auf die Stärken.

Effizienz

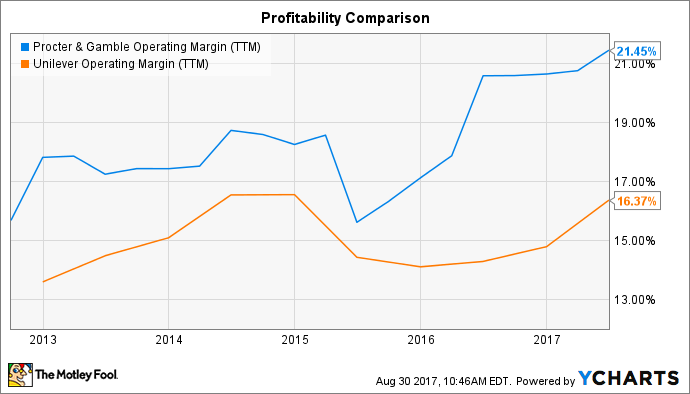

P&Gs operatives Modell ist bereits stark und dürfte sogar noch stärker werden, da das Management sich jetzt auf die Effizienz konzentriert. Dank Kostenreduzierungen von über 10 Milliarden Dollar in den vergangenen Jahren konnte die operative Rentabilität seit 2012 2 % gesteigert werden. Die Bruttomarge übertraf 50 % der Absätze im letzten Jahr, zeitgleich stieg die Nettoprofitmarge auf 15,7 %. P&Gs Level an Rentabilität will Unilever auch mal erreichen – laut Plan bis 2020.

Operative Marge von Procter & Gamble via YCharts

Fast all diese Einnahmen verwandelt P&G in freien Cashflow, im letzten Geschäftsjahr lag die Rate bei 94 % bzw. 9,8 Milliarden Dollar. Das ist natürlich schön für Aktionäre, die durch Dividende und Aktienrückkäufe Cash erhalten. Im letzten Jahr allein waren es 22 Milliarden Dollar.

Organisches Wachstum

Aber selbst dann blieb die Aktien-Performance zuletzt hinter dem breiten Markt zurück. Deswegen hatte man neulich einen aktivistischen Investor am Hals, der verlangte, dass man sich strategisch neu aufstelle. Der Milliardär Nelson Peltz von Trian Fund Management will sich einen Sitz im Vorstand erklagen und hofft, dass er den Rest von den großen Änderungen überzeugen kann, die er im Kopf hat.

P&Gs Management findet die Vorwürfe nicht gerechtfertigt. Als Verteidigung können sie darauf hinweisen, dass der Turnaround-Plan bislang funktioniert und vielleicht einfach noch ein bisschen mehr Zeit braucht. Immerhin wuchs das organische Absatzwachstum im vergangenen Jahr um 2 %, im Jahr davor waren es nur 1 %.

Dennoch haben die Anleger vielleicht nicht die nötige Geduld. Zwar verspricht P&G für das bevorstehende Geschäftsjahr bessere Profite und höhere Einnahmen. Und doch wird die Aktie doch eher auf Wachstumssteigerungen reagieren, die entweder den optimistischen Turnaround bestätigen oder andererseits zeigen, dass es das Unternehmen schwer hat in einem brutal umkämpften Verbrauchermarkt.

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.

The Motley Fool empfiehlt Unilever.

Dieser Artikel von Demetrios Kalogeropuolos erschien am 31.8.2017 auf Fool.com. Er wurde übersetzt, damit unsere deutschen Leser an der Diskussion teilnehmen können.