Immelt ist raus! Wird GE jetzt seine Erwartungen nach unten schrauben?

Der Abschied des langjährigen CEO Jeff Immelt hat dafür gesorgt, dass die Investoren von General Electric (WKN:851144) sich fragen, wie ist denn jetzt weitergehen soll. In dieser Situation wären große strategische Änderungen zu viel erwartet. Aber der neue CEO John Flannery wird seine Amtszeit beginnen, nachdem das Unternehmen seine Gewinnziele bereits angegeben hat. GE erwartet bis 2018 einen operativen Gewinn von 2 US-Dollar pro Aktie zu erwirtschaften. Jetzt stellt sich die Frage, ob dieses Ziel nicht zu hoch gegriffen war. Werfen wir einen genaueren Blick darauf.

Die zwei US-Dollar von Immelt

Während der Electrical Products Group-Konferenz Ende Mai schien Immelt dieses Ziel noch zu verteidigen. Er sagte, dass das zwar das obere Ende des Bereiches wäre, dass die Aufgabe des Managements aber darin bestehen würde, es doch Kostensenkungen möglich zu machen. Er signalisierte den Investoren also, dass das nicht mehr der wichtigste Richtwert wäre, gegen den er als CEO bewertet werden wollte.

Stattdessen sprach er wiederholt von dem neuen Mantra für 2018:

- organisches Umsatzwachstum von 3 bis 5%

- eine operative Marge mit einem Wachstum von 100 Basispunkten (wobei 100 Basispunkte ein Prozent entsprechen)

- ein freier Cashflow von 80 bis 90 % des Reingewinns

- Diese etwas weniger ambitionierten Ziele geben Flannery ein leichter erreichbares Ziel. Da wäre aber noch das Problem mit dem Gewinnausblick.

Diese Sache wurde schon bei der Nachfolge besprochen. Flannery versprach eine umfassende Neubewertung der Geschäftszeile von GE, wobei die Ergebnisse im Herbst fällig sein werden. Flannery bestätigte das später. In anderen Worten sollte man nicht überrascht sein, wenn Flannery das Gewinnziel im Herbst noch einmal anpasst.

Sollte er den Gewinnausblick senken, dann wäre das keine Überraschung mehr für die Analysten, weil der Konsens für GE von 1,89 US-Dollar im Jahr 2018 ausgeht.

Worauf Flannery achten muss

Es gibt drei wichtige Dinge, um die sich der neue CEO ab dem 1. August zu seinem Amtsantritt kümmern muss. Gleichzeitig werden die Investoren die Aussichten des Unternehmens neu bewerten müssen.

Zuerst einmal wäre der Hauptgrund zu benennen, warum GE den Umsatzausblick von Anfang 2016 verpasst hatte. Das lag aufgrund der enttäuschenden Ergebnisse in den Bereichen Öl und Gas. Natürlich war GE nicht das einzige Unternehmen, das zu optimistisch das Jahr 2016 begonnen hatte. Aber das Unternehmen erhöhte auch die Ausgaben im Bereich Öl und Gas, da man beabsichtigte, eine Fusion mit Baker Hughes durchzuführen.

Darüber hinaus zeigte sich Immelt auf der EPG-Konferenz vorsichtig, als er sagte: “Ich glaube, es geht hier um mehrere Szenarien, aber ich denke nicht, dass wir uns einen Gefallen tun, außer wir nehmen für 2018 an, dass die Rohstoffmärkte stabil bleiben. Wenn man das als Grundszenario annimmt, dann werden zwei US-Dollar pro Aktie das obere Ende des Spektrums sein.”

In anderen Worten, jede Schwäche bei den Investitionsausgaben in den Bereichen Öl und Gas könnten das Unternehmen treffen, besonders aufgrund der Fusion mit Baker Hughes. Diese Schwankungen werden von den Energiepreisen abhängen.

Probleme

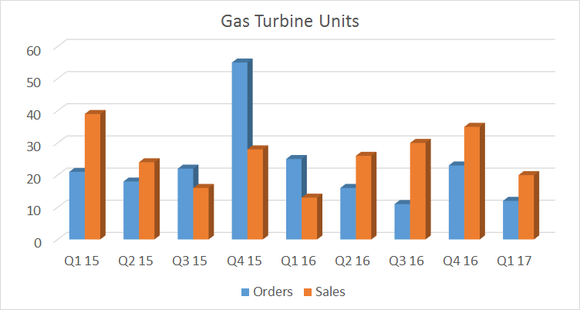

Der Energiesektor ist eine der traditionellen Stärken von GE. Leider scheint es so, als wäre auch diese Sparte unter Druck geraten. Das Segment soll bei den Auslieferungen von Gasturbinen dieses Jahr kein Wachstum verbuchen. Die folgende Grafik zeigt, wie die Bestellungen bei den Gasturbinen sich in den letzten 4 Quartalen verlangsamt haben.

Datenquelle: Präsentationen von General Electric. Grafik: Autor.

Darüber hinaus sah man im vierten Quartal 2016, wie die geringere Nachfrage bei Turbinen und ein geringerer Cashflow im ersten Quartal mit Problemen in diesem Bereich in Verbindung standen. Man kann also sagen, dass auch dieses Segment gerade Ladehemmungen hat.

Schwierigkeiten, die Zahlen zu erreichen

Wir haben ja schon vom organischen Umsatzwachstum von 0 % gesprochen. Es könnten 1 % werden, wenn man die Vermögenswerte von Alstom dazu zählt. Damit wurde der Ausblick beim organischen Umsatzwachstum von 2 bis 4 % aus dem letzten Jahr schon verpasst. An dieser Stelle sollte man noch anmerken, dass die guten Nachrichten aus dem Jahr 2016 nicht aus dem Kerngeschäft kamen. Zum Beispiel betrugen die Dividenden von GE Capital 20,1 Milliarden US-Dollar für das Jahr 2016. Zunächst war man von 18 Milliarden ausgegangen. Veräußerungen machten 4 Milliarden US-Dollar Cashflow aus. Zunächst war man von 2 bis 3 Milliarden ausgegangen.

Der besser als erwartete Cashflow führte zu Rückkäufen in Höhe von 22 Milliarden US-Dollar im letzten Jahr. Zunächst war das Management noch von 18 Milliarden ausgegangen. Damit konnte der Gewinn pro Aktie aufgrund der geringeren Zahl der ausstehenden Aktien erhöht werden. GE kann sich aber nicht darauf verlassen, dass die Dividende von GE Capital und die Veräußerungen auch in Zukunft die Gewinnziele stützen werden.

Der Ausblick

Es sieht so aus, als müssten die Investoren bis zum Herbst warten, bevor Flannery weitere Einzelheiten über die Zukunft des Portfolios von GE oder die mittelfristigen Gewinnerwartungen geben wird. Aufgrund des Druckes auf den Gewinn und den Cashflow wäre es aber keine Überraschung, wenn der Ausblick für das Jahr 2018 gesenkt würde. Die Investoren sollten darauf achten.

Jede Korrektur nach unten beim Ausblick wäre kurzfristig negativ. Aber langfristig sollte man bedenken, ob die Probleme in den Bereich Öl, Gas und Energie zyklisch oder strukturbedingt sind. Sollte es sich um zyklische Probleme handeln, zum Beispiel, aufgrund von geringen Ausgaben in diesem Markt, was hier auch der Fall zu sein scheint, dann könnte eine Senkung des Ausblicks die langfristigen Investoren unnötig beunruhigen. Vorsichtige investoren sollten bis zum Herbst warten auf das, was Flannery noch zu sagen haben wird.

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.

The Motley Fool besitzt Aktien von General Electric.

Dieser Artikel wurde von Lee Samaha auf Englisch verfasst und am 22.06.2017 auf Fool.com veröffentlicht. Er wurde übersetzt, damit unsere deutschen Leser an der Diskussion teilnehmen können.