Wie Berkshire Hathaway den Großteil seines Geldes verdient

Nach einem bescheidenen Anfang als in Massachusetts ansässige Textilfabrik hat Warren Buffet Berkshire Hathaway (WKN:A0YJQ2) zu einem der größten Großkonzerne der Welt geformt. Die Holdinggesellschaft besitzt heute ein Imperium von Firmen, die von der zweitgrößten Eisenbahngesellschaft der USA hin zu kleineren Unternehmen wie dem Farbhersteller Benjamin Moore reichen.

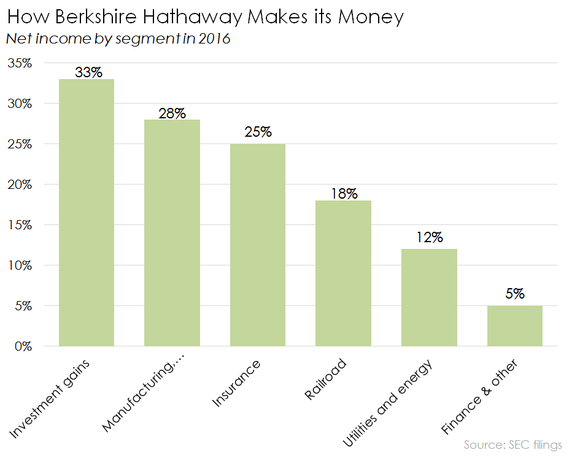

Einige Unternehmen sind echte Schwergewichte, während andere kleinere im Rahmen einer größeren Akquisition mit in Berkshires Portfolio gerutscht sind. Neben seinen Investitionsgewinnen schaffen es nur vier breite Geschäftsbereiche, einen zweistelligen Anteil zum Gesamtgewinn des Unternehmens beizusteuern.

Berkshires Gewinn- und Verlustrechnung verstehen

Im Gegensatz zu vielen anderen Unternehmen besitzt Berkshire Hathaway ein üppiges Investmentportfolio mit Anteilen vieler öffentlich gehandelter Unternehmen. Aufgrund von Buchführungsprinzipen hängen Berkshires Investitionsgewinne vor allem vom Timing ab, da sie in der Gewinn- und Verlustrechnung erst auftauchen, wenn die Investitionen wieder veräußert werden.

Das vergangene Jahr war ein besonders aktives für Berkshires Investmentportfolio. Das Unternehmen realisierte Veräußerungsgewinne mit den Anteilen von Wrigley, Kraft Heinz, Dow und Procter & Gamble. Natürlich hatten diese Kursgewinne einen überaus großen Einfluss auf den Gewinn des Unternehmens, doch es wäre naiv anzunehmen, dass diese Investitionsgewinne jährlich wiederholt oder vorhergesehen werden könnten.

Berkshire Hathaways operative Geschäfte erwirtschaften den Großteil der Unternehmensgewinne. Bildquelle: Getty Images.

Aus diesem Grund macht es mehr Sinn, auf Berkshires operative Geschäftsbereiche zu blicken, um zu verstehen, wie Buffetts Imperium den Großteil seines Geldes verdient. Die folgenden vier Segmente haben hierbei den größten Einfluss auf die jährlichen Gewinne bzw. Verluste des Unternehmens.

Die Wundertüte: 5,6 Mrd. US-Dollar

Vergangenes Jahr liefen die Produktions-, Einzelhandels-, und Dienstleistungsbranchen dem Versicherungsgeschäft den Rang als führende Einkommensquelle von Gewinnen ab, die nicht aus dem Investitionsgeschäft stammen. Diese Gruppe beinhaltet große Unternehmen und bekannte Namen wie Lubrizol, Precision Castparts, Fruit of the Loom, Duracell, NetJets, Pampered Chef und Dairy Queen. Ich könnte die Liste ewig weiterführen, das Segment ist wirklich gewaltig!

Gemeinsam erwirtschafteten diese Geschäftsbereiche im vergangenen Jahr einen Umsatz von 120 Mrd. US-Dollar. In etwa 40 % des Umsatzes aus dieser Kategorie stammen von McLane, einem Vertriebshändler, der Waren an Supermärkte und die allgemeine Lebensmittelindustrie verkauft. Seine Gewinnmargen sind jedoch winzig, und so steuert das Unternehmen nur einen deutlich geringeren Anteil zu Berkshires Gewinn als zu seinem Umsatz bei.

Precision Castparts, ein Hersteller von komplexen Metallbauteilen, die in erster Linie in Flugzeugen und in der Energiebranche verwendet werden, gehört in dieser Kategorie zu den größten Gewinnbringern. Die Übernahme des Unternehmens im Jahr 2015 war die bisher größte Akquisition in Berkshires Unternehmensgeschichte.

Leider veröffentlich Berkshire nur sehr wenige Informationen zu den einzelnen Unternehmen aus dieser Gruppe. Im Aktionärsbrief von 2016 erklärte Buffett, dass Berkshire aus folgenden Gründen nur ein erforderliches Mindestmaß an Informationen preisgibt:

Diese Gruppe umfasst viel zu viele Unternehmen, als dass wir jedes einzelne daraus kommentieren könnten. Darüberhinaus lesen ihre derzeitigen und potenziellen Mitbewerber diesen Bericht natürlich auch. Einige dieser Unternehmen könnten einen Nachteil haben, wenn Außenstehende ihre genauen Zahlen kennen würden. Deshalb veröffentlichen wir für bestimmte Unternehmen, die auf Berkshires Unternehmensbewertung keinen allzu großen Einfluss haben, nur die erforderlichen Informationen.

Buffett ist mit der Gruppe als Ganzes mehr als zufrieden und merkt an, dass die zugrundeliegenden Unternehmen recht profitabel sind. Die Gruppe erwirtschaftete im vergangenen Jahr einen Gewinn vor Steuern von 24 %, und das, „obwohl die zugrunde liegenden Unternehmen riesige überschüssige Bargeldbestände und niedrige Verbindlichkeiten haben“, schrieb Buffett vergangenes Jahr in seinem Aktionärsbrief.

Das Risikogeschäft: 5 Mrd. US-Dollar

Als Buffett bei Berkshire Hathaway die Kontrolle übernahm, begann er sofort, das aus den Textilfabriken erwirtschaftete Geld in neue Branchen mit besseren Langzeitaussichten zu stecken. Das Versicherungsgeschäft entwickelte sich schnell zu einem Kernbereich für Berkshire Hathaway – bis zum heutigen Tag bleibt es weiterhin eine wesentliche Umsatz- und Gewinnquelle.

Versicherungsgewinne werden auf zwei Arten erzielt: aus versicherungstechnischen Gewinnen (wenn die Versicherungsbeiträge Verluste auf Aufwendungen übersteigen) und aus Kapitalerträgen (Kapitalgewinne, die mit den investierten Erträgen aus dem Versicherungsgeschäft erzielt werden).

Kapitalerträge aus einem breiten Aktien- und Anleihenportfolio kommen für ca. 73 % der Nach-Steuer-Gewinne der Versicherer auf, während versicherungstechnische Gewinne die anderen 27 % beisteuern. Es ist äußerst selten, dass Versicherer solche Gewinne machen wie bei Berkshire, da die Branche in der Regel versicherungstechnische Verluste einfährt und hofft, diese mit Investitionserträgen zu kompensieren.

Das Versicherungsunternehmen GEICO fährt beispielsweise seit 2000 jährlich versicherungstechnische Gewinne ein. Sein größter Wettbewerber Statefarm schreibt dahingegen versicherungstechnisch seit Jahren milliardenhohe Verluste. Ich würde behaupten, dass Berkshires Versicherungsunternehmen angesichts ihrer soliden Profitabilität und der Tatsache, dass sie mehr als 105 Mrd. US-Dollar des Kapitals erwirtschaften, das Buffett und seine Portfoliomanager nach Belieben investieren können, die Kronjuwelen seiner operativen Gesellschaften sind.

Berkshires Versicherungsbeteiligungen schreiben branchenführende Profitabilitätszahlen. Bildquelle: Getty Images.

Das Eisenbahngeschäft: 3,6 Mrd. US-Dollar

Von Berkshire im Jahr 2009 übernommen ist BNSF heute am Umsatz und Verkehrsvolumen gemessen die zweitgrößte Eisenbahngesellschaft der USA. Außerdem ist das Unternehmen ein wichtiger Antriebsmotor für Berkshire Hathaways Gewinne. 2016 generierte es trotz eines Abschwungs der Rohstoffpreise, der der Eisenbahngesellschaft rund um den Globus stark zusetzte, einen Gewinn von 3,6 Mrd. US-Dollar.

Beachte aber, dass die Gewinne der Eisenbahngesellschaft in Relation zu ihrer tatsächlichen Cash-Profitabilität etwas überbewertet sind. Über die vergangenen drei Jahre betrachtet belief sich der gesamte Free Cashflow von BNSF auf 7,6 Mrd. US-Dollar, während es der Reingewinn auf 13,6 Mrd. US-Dollar schaffte.

Eisenbahngesellschaften erfordern beständige milliardenschwere Investitionen zur Wartung ihrer Schienennetze. Deshalb sind weniger als 60 % der Gewinne in den vergangenen drei Jahren letzten Endes als Cash in der Bilanz gelandet. Dies ist weder gut noch schlecht. So läuft das Eisenbahngeschäft eben. Und dies sollte man im Hinterkopf behalten, wenn man beispielsweise die Gewinne der Eisenbahngesellschaften den nicht kapitalintensiven Gewinnen der Versicherungsbranche gegenüberstellt.

Berkshires Elektrizitätswerke: 2,3 Mrd. US-Dollar

Berkshire Hathaway Energy ist eine zuverlässige Gewinnquelle. 2016 fuhr sie einen Reingewinn von 2,3 Mrd. US-Dollar ein, der vor allem von regulierten Stromversorgungsunternehmen stammte. Buffett liebt die Stromversorgungsbranche aus einem einfachen Grund: Sie ermöglicht Berkshire, Milliarden von Dollar für Investitionsaufwendungen einzusetzen und aus dem produzierten Strom einen massiven Einkommensstrom zu generieren.

Die meisten lokalen Energiemärkte erlauben das Bestehen eines Monopols zur Erzeugung und dem Verkauf von Strom an lokale Verbraucher und Unternehmen. Gewinne sind deshalb fast garantiert. Und wenn man auf so großen Cash-Reserven sitzt wie Berkshire (vergangenes Quartal waren es fast 96 Mrd. US-Dollar), ist eine zuverlässige Investitionsmöglichkeit, in die man Milliarden von Dollar zu einer angemessenen Rendite investieren kann, eine wertvolle Anlage.

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.

The Motley Fool hält und empfiehlt Berkshire Hathaway (B-Aktien).

Dieser Artikel wurde von Jordan Wathen auf Englisch verfasst und am 05.06.2017 auf Fool.com veröffentlicht. Er wurde übersetzt, damit unsere deutschen Leser an der Diskussion teilnehmen können.