Darum haben Warren Buffett und David Einhorn diese unbekannte Aktie gekauft

Was haben Investmentlegende Warren Buffett und Hedgefonds-Manager David Einhorn gemeinsam? Richtig, sie erzielen überdurchschnittliche Renditen am Aktienmarkt.

Sowohl der Hedgefonds von Einhorn als auch die Beteiligungsgesellschaft von Buffett konnten in der Vergangenheit durchschnittlich mehr als 20 % Rendite pro Jahr erwirtschaften.

Und bei noch einer Sache scheinen sich die zwei Börsengurus einig zu sein: Beide haben Anteile von Liberty Global (WKN:A1W0FL) in ihren Depots. Um zu verstehen, warum Buffett und Einhorn die Aktie gekauft haben, habe ich mir Liberty Global einmal genauer angeschaut.

Der Wettbewerbsvorteil

Insbesondere für Buffett ist das Vorhandensein eines Wettbewerbsvorteil ein entscheidendes Kaufkriterium. Da Liberty Global einer seiner größten Zukäufe im letzten Quartal war, ist davon auszugehen, dass er einen solchen beim britischen Medienkonzern gefunden hat.

Liberty Global ist mit 29 Millionen Kunden einer der größten Kabelnetzbetreiber und Breitbandanbieter der Welt. Ich könnte mir vorstellen, dass Buffett genau hier den Wettbewerbsvorteil von Liberty Global sieht.

In Europa ist man, was das Kabelnetz betrifft, unangefochten an erster Stelle. In den folgenden Staaten ist man jeweils der größte Kabelnetzbetreiber des Landes.

| Großbritannien / Irland | Virgin Media |

| Niederlande | Ziggo |

| Belgien | Telenet |

| Schweiz | UPC |

| Österreich | UPC |

| Osteuropa | UPC |

Quelle: Unternehmensangaben Liberty Global

Auch in Deutschland ist Liberty Global übrigens vertreten. Unter dem Namen Unitymedia ist das Unternehmen nach Kabel Deutschland der zweitgrößte Kabelanbieter hierzulande.

Außerhalb Europas betreibt man außerdem noch die größten Kabelnetze in Chile und Puerto Rico. Aber warum könnte Buffett das für einen Wettbewerbsvorteil halten?

Man kann mit Kabelleitungen nicht nur Fernsehsignale übertragen. Nutzt man das Kabelnetz zur Datenübertragung für das Internet, erreicht man wesentlich höhere Surfgeschwindigkeiten als über die Telefonleitung.

| Anbieter | max. Surfgeschwindigkeit |

| Unitymedia | 400 Mbit/s |

| Deutsche Telekom | 100 Mbit/s |

Quellen: Unternehmensangaben

Das Kabelnetz von Unitymedia ermöglicht also eine 4x schnellere Datenübertragung als das Netz der Deutschen Telekom (WKN:555750). In Zeiten von HD-Videos, TV-Streaming und riesigen Downloads zum Beispiel für Spiele gewinnt ein schneller Internetzugang immer mehr an Bedeutung.

Der Anbieter mit dem schnellsten Anschluss hat daher einen klaren Wettbewerbsvorteil gegenüber der langsameren Konkurrenz. Und mit dem größten Kabelnetz unseres Kontinents hat Liberty Global diesen Vorteil in vielen Ländern Europas.

Damit kann das Unternehmen leichter Kunden von der Konkurrenz abwerben oder höhere Preise für sein schnelleres Netz verlangen.

Ich glaube daher, dass das Kabelnetz von Liberty Global der Wettbewerbsvorteil ist, den Buffett und Einhorn bei Liberty Global sehen, was ein Hauptgrund für deren Investment in das britische Unternehmen sein könnte.

Der Cashflow

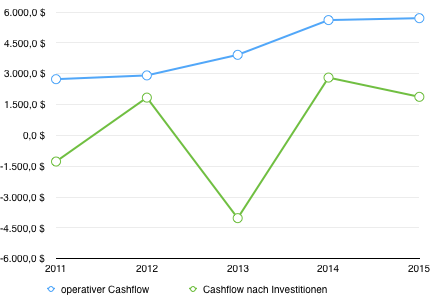

Auch der Cashflow ist den beiden Börsenlegenden wichtig, insbesondere für Buffett ist diese Kennzahl von großer Bedeutung. Der Cashflow zeigt im Gegensatz zum Gewinn, welche Zahlungsströme tatsächlich am Firmenkonto stattfinden.

Der operative Cashflow gibt an, welche Zahlungsströme durch die gewöhnlichen Geschäftstätigkeiten entstanden sind.

Da jedes Unternehmen aber investieren muss, um erfolgreich zu sein, solltest du immer die Kosten für Investitionen vom operativen Cashflow abziehen.

Das, was davon übrig bleibt, kann zum Schuldenabbau, zum Aufbau von Eigenkapital oder als Dividende an die Aktionäre ausgeschüttet werden. Bei Liberty Global blieb in drei der letzten fünf Jahre etwas übrig.

Quelle: Geschäftsbericht Liberty Global 2015, in Millionen US-Dollar

Diese Tatsache alleine dürfte Buffett und Einhorn noch nicht wirklich beeindrucken. Bedenkt man aber, wie teuer der Ausbau des Kabelnetzes ist, rücken die Zahlen meiner Meinung nach in ein anderes Licht.

Denn in Anbetracht dieser immensen Kosten zeigen die Cashflows vor allem zwei Dinge: Zum einen, dass sich die Investitionen lohnen, weil der operative Cashflow kontinuierlich steigt.

Zum anderen, dass trotz der hohen Kosten in drei von fünf Jahren ein positiver Cashflow nach Investitionen erzielt wurde. Das deutet darauf hin, dass das Unternehmen in der Lage ist, trotz enormer Investitionen positive Cashflows zu generieren.

Ich glaube daher, dass Buffett und Einhorn die Cashflows von Liberty Global positiv bewerten und diese Tatsache dazu beigetragen hat, dass sie in Liberty Global investiert haben.

Der Preis

Sowohl Buffett als auch Einhorn ist neben der Qualität des Unternehmens auch der Preis, den sie dafür bezahlen müssen, wichtig.

Insbesondere Einhorn achtet auf die Kurse. Sind Unternehmen günstig, investiert er in diese. Ist eine Aktie teuer, spekuliert er auch gerne mal auf fallende Kurse.

Und tatsächlich scheint Liberty Global derzeit günstig bewertet zu sein. Aktuell befindet sich der Kurs 44,3 % unter seinem Allzeithoch vom Mai 2015 (Stand: 18.12.2016).

Das Kurs-Cashflow-Verhältnis deutet ebenfalls auf eine günstige Bewertung hin, es beträgt lediglich 14,3. In Anbetracht der starken Marktpositionen im Wachstumsmarkt Highspeed-Internet erscheint mir das nicht allzu teuer.

So könnten es auch Buffett und Einhorn gesehen haben. Möglicherweise haben sie sich auch deshalb dazu entschieden, einen der größten Kabelnetzbetreiber der Welt in ihre Depots aufzunehmen.

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.

Thomas Brantl besitzt keine der genannten Aktien. The Motley Fool besitzt keine der genannten Aktien.