Warren Buffett hat gerade eine 1,2 Milliarden-Dollar-Kehrtwende gemacht und das sollte uns nicht überraschen

Wenn es eine Sache gibt, die man über Warren Buffett im Lauf der Jahre herausgefunden haben sollte, dann ist es, dass er niemand ist, der seine eigenen Regeln stur befolgt.

Nach Jahrzehnten, in denen er kein Fan der Fluggesellschaften war, hat er auf einmal eine Kehrtwende vollzogen. Das ist etwas seltsam, da Buffett selbst einmal gesagt hat: “Wenn ein Kapitalist damals Anfang des 20. Jahrhunderts bei der Kitty Hawk dabei gewesen wäre, dann hätte er Orville Wright erschossen. Damit hätte er seinen Nachkommen jede Menge Geld gespart. “ Trotzdem hat Berkshire Hathaway (WKN:A0YJQ2) vor kurzem 1,2 Milliarden US-Dollar nicht in eine sondern in drei Fluggesellschaften investiert: American Airlines Group, Delta Air Lines und United Continental Holdings.

Buffett hat öfters mal etwas gesagt — und irgendwann später dann genau das Gegenteil gemacht. Daher finden viele Leute, dass er sein Fähnchen genauso nach dem Wind hängt wie viele Politiker. In Wirklichkeit ist es aber nur eine Erinnerung daran, dass Buffett mental sehr flexibel ist und dass ihn das von vielen anderen abhebt. Daher wollen wir einen genaueren Blick darauf werfen, wie er in der Vergangenheit seine Meinung geändert hat, und welche Lektion uns das bietet.

Warren Buffett & Tech-Aktien

Ende der Neunziger waren viele Finanzexperten davon überzeugt, Warren Buffett hätte sein Händchen verloren, da er während des Dotcom-Booms keine Tech-Aktien kaufte. Auf dem Höhepunkt dieser Manie, von Ende 1998 bis März 2000, verdoppelte sich der Nasdaq Composite, während Berkshire Hathaway sogar an Wert verlor.

Berkshire Hathaway Daten von YCHARTS.

In den folgenden Jahren verlief die Sache aber ganz anders und Buffett sah wieder wie ein Genie aus, als der Nasdaq um 69 % fiel, während Berkshire 63 % gewinnen konnte. Millionen von Menschen verloren Milliarden von Dollar und viele erholten sich nie wieder davon. Die Aktionäre von Berkshire kamen jedoch sehr gut davon.

Im Jahr 2011 investierte Warren Buffett 11 Milliarden US-Dollar in International Business Machines. Diese Aktien haben seit der Investition natürlich an Wert verloren, der Anteil von Berkshire ist währenddessen aber gewachsen. Laut Angaben gegenüber der Börsenaufsicht SEC besitzt Berkshire jetzt 81,2 Millionen Aktien von IBM, was 8,5 % des Unternehmens entspricht. Sie sind 13 Milliarden US-Dollar oder 10 % aller Aktienpositionen von Berkshire Hathaway wert. Vor Kurzem ist noch ein weiteres Tech-Unternehmen im Portfolio von Berkshire aufgetaucht: Apple.

Bildquelle: IBM.

Was hat sich geändert? Um das zu verstehen, müssen wir uns ins Gedächtnis rufen, was Buffett immer über seine Art zu Investieren sagt. Er bleibt dabei in seinem Kompetenzkreis und vermeidet Investitionen, die er nicht versteht oder bei denen er nicht weiß, wie er sie bewerten soll. Er sucht auch nach Unternehmen, die stetige, regelmäßige Gewinne generieren. Das ist etwas, womit nur wenige Aktien der Dotcom-Ära glänzen konnten.

Es gibt viele Gründe, in Frage zu stellen, wie es mit IBM und Apple weitergehen wird und ob sie weiterhin so groß Gewinne generieren können. Es bleibt auch die Frage, ob Buffett dieses Geschäft inzwischen versteht. Buffett hat niemals gesagt, er würde keine Tech-Aktien kaufen. Er hat nur gesagt, er würde nichts kaufen, das er nicht verstehen oder bewerten könnte. Das hat sich bei IBM anscheinend geändert.

Übernahmen

In seinem Brief an die Aktionäre aus dem Jahr 2009 schrieb Buffett, dass er keine Aktien ausgeben wolle, um damit übernahmen zu finanzieren: “Der Grund, warum wir daran keinen Gefallen finden, ist einfach. Wir würden nicht im Traum daran denken, Berkshire in seiner Ganzheit zum aktuellen Marktpreis zu verkaufen. Warum um alles in der Welt sollten wir also einen deutlichen Teil unseres Unternehmens zu diesem nicht angebrachten Kurs verkaufen, indem wir Aktien für eine Fusion ausgeben?”

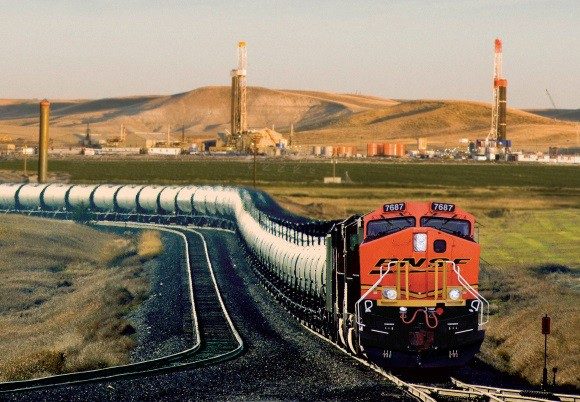

Im selben Jahr passierte aber etwas Komisches. Berkshire kaufte BNSF, ein Eisenbahnunternehmen, und zahlte dafür größtenteils mit – du ahnst es bereits – Aktien. Dabei handelte es sich um 6 %, die zusätzlich auf den Markt geworfen wurden.

BNSF zu kaufen war Buffett wichtig genug, um sich selbst zu widersprechen. Bildquelle: BNSF.

Aktiensplits

Jahrelang wollte Buffett keine Aktiensplits vornehmen, da er den hohen Kurs der Aktie von Berkshire als etwas Gutes ansah. Investoren, die nur schnelle Profite bei kleinen Investitionen wollten, trauten sich nicht an die Aktie heran. Einmal sagte er der Autorin Alice Schroeder: “Ich möchte nicht, dass jemand Berkshire kauft und glaubt, er könne damit schnell viel Geld machen. Das wird nicht passieren und einige davon werden sich selbst oder auch mir die Schuld geben. Sie werden alle davon enttäuscht sein. Ich möchte aber niemanden enttäuschen.”

Die Drohung der Fondsmanager, Fonds aufzulegen und über diese Fonds Anteile von Berkshire-Aktien auf den Markt zu werfen, während sie selbst mit einer Managementgebühr davon profitieren, führte dazu, dass Buffett die jetzt sehr populären B-Aktien Ende der Neunziger an die Börse brachte. Diese werden mit einem Dreißigstel der A-Aktien bewertet und wurden bei Ausgabe mit etwa 1.000 US-Dollar bewertet.

Das war zwar kein normaler Split, öffnete aber die Tür für einen Split. Als die Übernahme von BNSF Anfang 2010 über die Bühne ging, wurde die B-Aktie für etwa 3.500 US-Dollar bewertet, das mehr als dem Gesamtwert vieler BNSF-Investoren an diesem Unternehmen entspricht. Um diese Aktionäre entschädigen zu können, nahm Berkshire einen Split im Verhältnis von 50:1 vor und senkten damit den Aktienkurs auf etwa 70 US-Dollar.

In beiden Fällen ging es dabei um den Wert. Buffett schrieb in seinem Brief an die Aktionäre im Jahr 2009 Folgendes:

Am Ende haben Charlie Munger und ich entschieden, dass der Nachteil, 30 % des Preises durch Aktien zu bezahlen, durch die Gelegenheit ausgeglichen wurde, 22 Milliarden US-Dollar in ein Unternehmen zu investieren, das wir verstehen und langfristig sehr gut finden … Aber die endgültige Entscheidung war ziemlich knapp. Hätten wir mehr Aktien benutzen müssen, um diese Übernahme zu stemmen, dann hätte es keinen Sinn ergeben. Dann hätten wir mehr gegeben, als wir dafür bekommen hätten.

Bisher hat sich die Sache ausgezahlt. BNSF hat 22,4 Milliarden US-Dollar an Nettoeinnahmen generiert.

Die Dinge ändern sich. Und was machst du?

Buffetts Ideale beim Investieren sind keine Axiome, sondern mehr ein Piraten-Kodex, also eher so etwas wie die allgemeine Richtlinien. Im Gegenzug tendiert er aber dazu, ein paar Dinge immer umzusetzen. Er wird also nicht sagen, dass er etwas niemals tun wird; stattdessen beschreibt er, warum er etwas nicht getan hat oder nicht tut. Das ist eine ganz andere Sache.

Die beste Möglichkeit, um Buffetts Herangehensweise adäquat zu beschreiben, ist vielleicht ein Zitat des großen Wirtschaftswissenschaftlers John Maynard Keynes, nachdem er dessen angeklagt wurde, bei der Geldpolitik einen Kurswechsel vollzogen zu haben: “Wenn sich die Informationen ändern, dann ändere ich auch meine Schlussfolgerungen. Und was tun Sie, mein Herr?“

Es ist ziemlich klar, was Buffett gemacht. Aber was machst du?

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.

Motley Fool besitzt und empfiehlt Apple und Berkshire Hathaway. The Motley Fool besitzt die folgenden Optionen: Long Januar 2018 $90 Calls auf Apple, Short Januar 2018 $95 Calls auf Apple.

Dieser Artikel wurde von Jason Hall auf Englisch verfasst und wurde am 11.12.2016 auf Fool.com veröffentlicht. Er wurde übersetzt, damit unsere deutschen Leser an der Diskussion teilnehmen können.