Nicht alle Investoren können es schaffen

Schlechte Nachrichten, liebe Investoren. Einige von euch werden es nicht schaffen.

Nicht nur wahrscheinlich oder leider, sondern weil es so kommen muss. Profis, Amateure, Hedgefondsmanager, Daytrader, Indexer, Rentensparer. Einige von euch werden es nicht schaffen. Das ist eine Notwendigkeit dessen, wie die Märkte funktionieren.

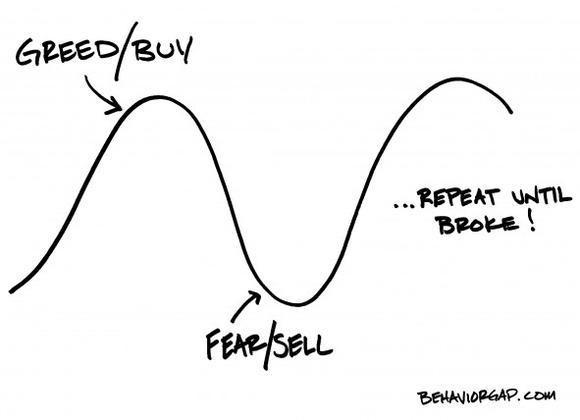

Laut Dalbar und anderen Forschungsgruppen ist der durchschnittliche Investor dem Markt in den letzten 30 Jahren zwischen drei und sieben Prozentpunkte pro Jahr hinterher gelaufen, abhängig davon, wie man rechnet. Der Großteil davon kommt davon, was der Kolumnist der New York Times, Carl Richards, die Verhaltenslücke nennt: Eine Reihe von dummen Entscheidungen, wo der durchschnittliche Investor hoch kauft und niedrig verkauft: Die folgende Skizze fasst das gut zusammen.

QUELLE: BEHAVIORGAP.COM

Dieses Verhalten zu vermeiden, ist der heilige Grahl des erfolgreichen Investierens. Und einige Leute – viele Leute – können lernen, sich besser zu verhalten. Aber die Wahrheit ist, dass wir das als Gruppe niemals schaffen werden.

Warum? Wie die Märkte immer einbrechen müssen. Vor Jahrzehnten schon schrieb der Wirtschaftsexperte Hyman Minsky über dieses Paradox. Stabilität ist destabilisierend, sagte er. Wenn die Börse nie eine Bauchlandung hinlegen würde, dann würden wir alle denken, wir wären sicher. Wenn wir uns alle in Sicherheit wähnen würden, dann würden wir rational die Kurse hoch bieten und alles teuer machen. Wenn Aktien aber teuer sind, dann wird eine unvermeidliche Gefahr, eine Unsicherheit oder ein Zufall sie nach unten schicken. Daher bereitet das Fehlen eines Crashes den Boden für neue Crashes.

Und was ist ein Crash?

Das passiert, wenn Leute, die bei hohen Kursen gekauft haben, niedrig verkaufen und alle dasselbe Verhalten wie in der Zeichnung von Carl an den Tag legen.

Der Grund, warum Aktien so großartige langfristige Renditen bieten, liegt daran, dass sie kurzfristig volatil sind. Das ist der Preis, den man zahlen muss, um höhere Renditen als nicht-volatile Vermögenswerte wie Einlagenzertifikate zu erzielen. Der Wharton-Professor Jeremy Siegel hat einmal gesagt: „Volatilität verscheucht genug Leute aus dem Markt, dass hohe Renditen für diejenigen entstehen, die im Markt bleiben.” Das sind inspirierende Worte für Investoren, die annehmen, mutig genug zu sein, um drin zu bleiben. Aber das kann nicht jeder. Die Volatilität setzt den Rahmen für die hohen Renditen, aber das ist nur die Konsequenz davon, dass jemand anders in Echtzeit aus dem Markt verscheucht wird.

Wenn man das alles zusammenzählt, dann ergibt das eine unbequeme Wahrheit, nämlich, dass Aktien hohe Renditen für die einen und eine miese Erfahrung für andere bieten. Ohne das Elend würden die Märkte keine hohen Renditen bieten und ohne die Aussicht auf hohe Renditen würden die Märkte einfach nur einbrechen und Elend verursachen. Das ist der Grund, warum einige Investoren scheitern müssen.

Alle Investoren, die ich kenne, sagen, sie werden gierig sein, wenn andere ängstlich sind. Sie nehmen nicht an, dass sie selbst, die Ängstlichen sein könnten. Aber jemand muss laut Definition ängstlich sein. Wenn die Aktien ein Allzeithoch erklimmen, dann werden nur wenige Leute sagen: „Wenn mein Portfolio um 20 % fällt, dann werde ich in Panik verfallen und verkaufen.” Sie sagen viel eher, dass das eine Kaufgelegenheit wäre. Das ist auch die richtige Einstellung, aber der Crash um 20 % passiert, weil die Investoren lieber in Panik geraten und verkaufen, anstatt zu kaufen.

Meiner Erfahrung nach, sagen die meisten Investoren , dass sie gierig sein werden, wenn die anderen ängstlich sind, aber schnell erkennen müssen, dass sie die „anderen” sind. Und das muss auch so sein: Wenn jeder denkt, er würde gegen den Strom schwimmen, dann wird zumindest die Hälfte davon falsch liegen.

Kurz nach einem Crash kommen die Journalisten und Finanzberater zusammen und fragen: Wann werden die Investoren aus ihren Fehlern lernen? Wie oft müssen wir hoch kaufen und niedrig verkaufen, bevor wir es lernen?

Ich bin zu der Antwort gekommen, dass die Antwort „nie” ist. Als Gruppe zumindest. Wenn die Leute sich nicht mehr dumm verhalten würden, dann wären die Märkte stabil und wenn die Märkte stabil wären, dann wären sie auch teuer und wenn sie teuer sind, dann handeln die Leute wieder dumm. Das ist eine Feedbackschleife, die vor 1000 Jahren schon so funktioniert hat und die auch in 1000 Jahren noch genauso funktionieren wird. Ich denke, das ist eine akkurate Beschreibung dessen, wie der Markt funktioniert.

Das hat mich einige Dinge gelehrt.

Erstens, nichts, bei dem die meisten Leute scheitern, ist einfach. Daher sollten wir auch nicht annehmen, es wäre leicht, unseren Portfolios bei einem Crash zuzusehen und dabei ruhig zu bleiben oder bei einer Rally trotzdem nicht vom Kurs abzuweichen. Wenn der durchschnittliche Investor es nicht in die Nähe eines Indexfonds schafft, dann machst du dir etwas vor, wenn du glaubst, dass Investieren emotional kein Problem darstellt. Im Lauf der Zeit ist der Investor, der das Auf und Ab der Emotionen am besten ertragen kann, der Gewinner.

Zweitens, das beste, was du tun kannst, um deine Chancen zu verbessern, ist dir selbst vorzusagen – und zwar wieder und wieder – dass ein Marktcrash kein Fehler oder ein Anzeichen dafür ist, dass etwas schief läuft. Das ist der Eintrittspreis (im wahrsten Sinne des Wortes), der fällig wird, wenn du hohe langfristige Renditen generieren willst – wie ein stressiges Projekt, bei dem du einen großen Bonus kassierst.

Best of luck to all of you, but my deepest sympathies to some of you.

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.

Dieser Artikel wurde von Morgan Housel auf Englisch verfasst und wurde am 16.05.2016 auf Fool.com veröffentlicht. Er wurde übersetzt, damit unsere deutschen Leser an der Diskussion teilnehmen können.