Goldminenaktien: Ist Barrick Gold wertvoller als die Konkurrenz?

Barrick Gold (WKN:870450) ist ein führendes Unternehmen im Goldbereich und das größte nach Marktkapitalisierung. Aber das allein ist nicht Grund genug, die Aktie zu kaufen. Daher wollen wir einen genaueren Blick auf die Konkurrenten werfen und das Unternehmen damit vergleichen.

Die Konkurrenten

Eine reine Wette auf Gold ist Goldcorp (WKN:890493). Dieses Unternehmen unterscheidet sich von Barrick Gold, weil es nur Minen in Nord- und Südamerika betreibt: 4 in Kanada, zwei in Mexiko und vier in Zentral- und Südamerika.

ABX MARKTKAPITALISIERUNG DATEN VON YCHARTS.

Wie Goldcorp ist auch Kinross Gold (WKN:A0DM94) eine reine Investition in Gold. Das Unternehmen betreibt fünf Minen in Amerika, aber auch jeweils zwei in Westafrika und Russland.

Mit 10 Minen auf fünf Kontinenten – Nord- und Südamerika, Afrika, Asien und Australien – ist Newmont Mining (WKN:853823) das einzige Goldunternehmen im S&P 500. Das Unternehmen, das Barrick bei der Marktkapitalisierung am nächsten kommt, ist aber auch im Kupfergeschäft.

Um diese Gruppe abzuschließen, wollen wir noch Yamana Gold (WKN:357818) besprechen, das zwei Minen in Nordamerika – eine in Kanada und eine in Mexiko – betreibt. Darüber hinaus betreibt das Unternehmen sieben Minen in Südamerika. Als einziger in dieser Gruppe produziert Yamana drei Metalle: Gold, Silber und Kupfer.

Die Zahlen

Auf den ersten Blick sind die Investoren vielleicht am meisten von Goldcorp angezogen, das aktuell die attraktivste Dividende bietet oder vielleicht noch Yamana Gold, das eine höhere Dividende als Barrick Gold bietet. Aber die Rendite ist nur ein Teil des großen Ganzen.

| Unternehmen | Dividende | Auszahlungsquote |

| Goldcorp | 1,29 % | (4,28 %) |

| Yamana Gold | 0,78 % | (2,47 %) |

| Barrick Gold | 0,40 % | (3,07 %) |

| Newmont Mining | 0,23 % | 140 % |

DATENQUELLE: YCHARTS. KENNZAHLEN AUF BASISI DER LETZTEN 12 MONATE

Auf dieser Liste fehlt Kinross Gold, das seine Dividende 2013 ausgesetzt hat und was auch eine wichtige Frage aufwirft: Ist die Dividende überhaupt nachhaltig? Kinross Gold musste herausfinden, dass sie es nicht war und es wäre keine Überraschung, wenn es andern Unternehmen genauso ergehen würde.

Mit einer Auszahlungsquote von über 100 % ist Newmont das einzige Unternehmen, das positive Nettoeinnahmen meldet, aber davon geht alles an die Aktionäre raus – und noch 40 % mehr. Andererseits haben Goldcorp, Yamana Gold und Barrick Gold alle negative Auszahlungsquoten. In anderen Worten, sie melden Verluste, zahlen aber trotzdem noch die Aktionäre – das ist kein Rezept für langfristigen Erfolg.

Schnelles Denken

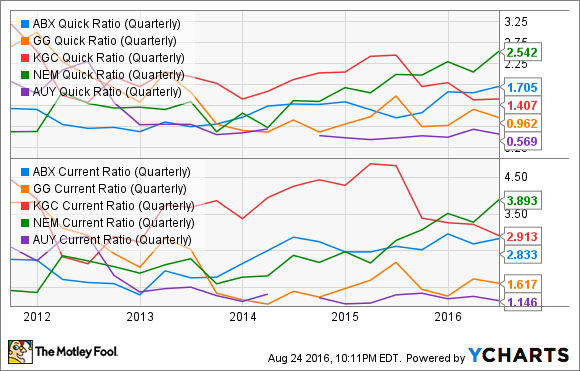

Wenn man Minenaktien bewertet, dann sollte man auch ihre Liquidität ansehen. Millionen Unzen Gold im Jahr zu produzieren, ist nicht billig. Daher haben sie oft hohe Schulden, um den Betrieb am Laufen zu halten. Aber um diese massiven Schulden bedienen zu können, müssen sie auch für Liquidität sorgen. Das alle ist nämlich nichts wert, wenn das Unternehmen sich dabei selbst unter einem Schuldenberg begräbt.

Zum Glück gibt es dabei zwei Kennzahlen, um die Liquidität eines Unternehmens zu bewerten: Die Liquidität zweiten Grades und den Liquiditätskoeffizient. Die Liquidität zweiten Grades wird benutzt, um die Fähigkeit eines Unternehmens zu berechnen, seine kurzfristigen Verpflichtungen zu begleichen. Dabei wird das aktuelle Inventar von den Vermögenswerten abgezogen und durch die aktuellen Verbindlichkeiten geteilt. Wenn man dann das Inventar wieder dazu zählt, dann erhalten wird den Liquiditätskoeffizienten, der uns einen Eindruck davon gibt, wie ein Unternehmen sowohl seine kurzfristigen wie auch langfristigen Verbindlichkeiten erfüllen kann. Ein Verhältnis von über 1,0 bedeutet, das Unternehmen hat mehr als 1,00 US-Dollar für jeden Dollar Schulden.

ABX LIQUDITÄT ZWEITEN GRADES (VIERTELJÄHRLICH) DATEN VON YCHARTS.

Wenn wir diese beiden Kennzahlen berechnen, dann wird klar, dass Newmont die beste Liquidität hat. Das sind zwar bei Weitem nicht die wichtigsten Zahlen bei der Bewertung einer Aktie – es gibt auch keine magische Kennzahl – aber das sind wertvolle Hilfen. Und sie könnten auch für konservative Investoren interessant sein. Die außergewöhnliche Liquidität von Newmont Mining sollte Barrick nicht den Thron streitig machen, da diese auch ziemlich stark ist. In diesem Fall gebührt dem Management ein großes Lob. Jedes Unternehmen in dieser Gruppe scheint gut aufgestellt zu sein – mit Ausnahme der Liquidität zweiten Grades von Yamana Gold.

Was bekommt man dafür?

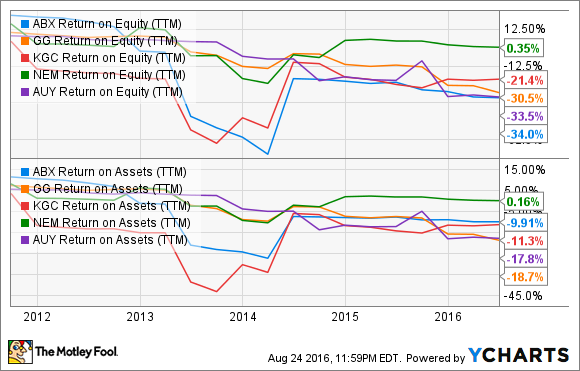

Egal ob es darum geht, Kapital oder Schulden aufzunehmen, das Management muss zeigen, dass es die zur Verfügung stehenden Mittel nutzen kann, um das Geschäft zu vergrößern und den Investoren Renditen zu erwirtschaften. Obwohl die Goldindustrie in den letzten fünf Jahren große Probleme hatte – der Goldpreis ist um fast 17 % gefallen – ist es immer noch eine gute Idee, sich die Eigenkapitalrendite und die Vermögensrendite anzusehen, um zu bestimmen, wie gut das Management gearbeitet hat.

ABX EIGENKAPITALRENDITE (LETZTE 12 MONATE) DATEN VON YCHARTS.

Wie bei der Liquidität ist auch hier Newmont das beste Unternehmen, es ist nämlich das einzige, das positive Renditen sowohl beim Eigenkapital als auch beim Vermögen aufweist. Am anderen Ende des Spektrums ist Barrick Gold das am wenigsten erfolgreiche Unternehmen, wenn es darum geht, Eigenkapital zum Nutzen der Aktionäre einzusetzen.

Ansichten eines Fools

Ein führendes Unternehmen in der Goldminenindustrie zu sein, ist nicht leicht und es gibt viele Gründe, warum man eine Investition in Barrick Gold in Erwägung ziehen sollte. Aber man sollte Newmont Mining nicht übersehen – ein Unternehmen, das finanziell gesünder und seinen Konkurrenten beim Einsatz von Vermögenswerten und Eigenkapital überlegen scheint.

Darüber hinaus sollte man auch Kinross Gold, Goldcorp und Yamana Gold auch in Betracht ziehen. Jeder interessierte Investor sollte sich damit genauer auseinandersetzen und die Quartalsberichte durcharbeiten.

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.

The Motley Fool besitzt keine der erwähnten Aktien.

Dieser Artikel wurde von Scott Levine auf Englisch verfasst und wurde am 30.08.2016 auf Fool.com veröffentlicht. Er wurde übersetzt, damit unsere deutschen Leser an der Diskussion teilnehmen können.