Du brauchst keine Standardwerte: Ein besseres Depot ohne Telekom, Siemens, BASF

Ein typischer Anlegertipp lautet, dass man sein Depot rund um sogenannte Standardwerte aufbauen sollte. Nebenwerte werden dann als Beimischungen bezeichnet. Die Idee dahinter ist, dass große Konzerne stabile Dividenden liefern, während kleinere Kursfantasie beitragen. Doch dieses Bild verzerrt die tatsächliche Lage. Wir fahren besser, wenn wir Unternehmen nach Solidität und Risiko einteilen – unabhängig von ihrer Größe.

So schlagen sich Standardwerte wirklich

Im Schnitt können die im DAX vertretenen Konzerne wahrscheinlich auf eine Geschichte von rund 100 Jahren zurückblicken. Das wirkt zunächst beeindruckend, bedeutet aber noch längst nicht, dass sie auch die kommenden 100 Jahre überstehen werden.

Dies wird deutlich, wenn wir in die Liste ehemaliger Index-Mitglieder blicken. Dort finden sich Pleite-Konzerne wie Deutsche Babcock, Karstadt und Hypo Real Estate. Dass Tradition nicht vor Wertvernichtung schützt zeigt auch, wie sehr Banken und Versorger in den letzten Jahren verprügelt wurden.

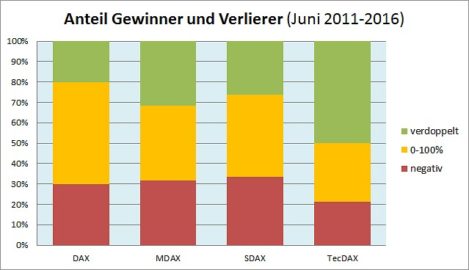

Die verbreitete Annahme, dass DAX-Mitglieder sich zuverlässiger entwickeln als Werte aus der zweiten oder dritten Reihe, lässt sich so kaum bestätigen. Folgende Tabelle zeigt den Anteil von Unternehmen mit negativer, moderat positiver oder besonders starker Kursentwicklung über 5 Jahre (Stichtag 29.06.):

Wir erkennen, dass die Chance eines Fehlkaufs vergleichbar groß war, während die Chancen auf einen Volltreffer im Rückblick bei Nebenwerten viel besser standen. Trotzdem ist es nicht empfehlenswert, auf beliebige Werte aus dem TecDAX, SDAX oder MDAX zu setzen. Da die Berichterstattung und die Aufmerksamkeit der Analysten dort geringer ist, müssen wir selbst aktiv werden und die Unternehmen auf ihre Solidität und Erfolgsaussichten abklopfen.

So lassen sich solide Unternehmen von risikoreichen trennen

Schließlich gibt es in allen Indizes Werte, in denen mehr Hoffnung als Substanz steckt. Ein Unternehmen wie Brenntag (WKN:A1DAHH), das über Jahrzehnte kontinuierlich expandiert, vielfältigste Märkte bedient und gute Margen erwirtschaftet, ist ganz anders einzuschätzen als etwa K+S (WKN:KSAG88), das stark von Weltmarktpreisen, dem Wetter und anderen äußeren Faktoren abhängig ist.

Unternehmen stehen vor den unterschiedlichsten Herausforderungen: Einige Biotechs erwirtschaften noch kaum Umsätze, während Konzerne aus Branchen wie Mode, Rohstoffe oder Stahl tiefgreifende Umwälzungen durchmachen.

Grundsätzlich spricht nichts dagegen, auch dort zu investieren. Lediglich das mittel- bis langfristige Ergebnis wird sich in vielen Fällen stark von einer Anlage in besser einschätzbare solide Unternehmen unterscheiden. Statt vielleicht zuverlässig 10 oder 20 % pro Jahr kommt dann möglicherweise eine Vervielfachung heraus — oder ein Desaster.

Tatsächlich finden sich unter den Unternehmen, die über die letzten 5 Jahre 50 % bis 150 % Kurssteigerung geschafft haben, besonders viele, die ich als solide einschätzen würde, weil sie breit aufgestellt sind, eine starke Marktstellung innehaben und flexibel auf die Veränderung äußerer Umstände reagieren können.

Oberhalb von 150 % ist der Anteil von Unternehmen, die entweder von besonderen äußeren Umständen profitieren oder eine risikoreiche Strategie fahren, hoch. Aktuell sind etwa viele Werte dabei, bei denen die niedrigen Zinsen und der schwache Euro dem Geschäft einen Schub verleihen. Unterhalb von 50 % lässt sich die andere Seite der Medaille erkennen: Hier finden sich viele Unternehmen aus Branchen, die unter der gedämpften Weltkonjunktur und Überkapazitäten leiden.

Darum brauchst du keine Standardwerte

Standardwerte sind wie gezeigt keine Garantie für eine zuverlässige Entwicklung deines Depots. Trotzdem haben sie einen großen Vorteil: Liquidität. DAX-Werte lassen sich meistens zu fast dem gleichen Preis kaufen oder verkaufen, während bei Nebenwerten oft eine beträchtliche Spanne besteht. Wer also monatlich oder sogar täglich eine Aktie kaufen und verkaufen will, der wird mit wenig beachteten Nebenwerten nicht glücklich. Aber das muss uns nicht bekümmern.

Wenn wir ein solides Unternehmen auswählen, viele Jahre dabeibleiben und dann irgendwann über 100 Prozent Kursgewinn verzeichnen sowie jährliche Dividendenzahlungen von mehr als 10 % auf den ursprünglichen Kaufpreis einfahren, dann kann uns eine einmalige Geld-Brief-Spanne von vielleicht zwei Prozent ziemlich egal sein.

Fazit

Standardwerte sind für Großanleger und Trader gut, weil die dichte Nachrichtenlage und die hohe Liquidität dort Vorteile mit sich bringen. Kleinanleger mit langfristiger Anlagestrategie können hingegen gut darauf verzichten, denn es kommt nicht auf die Größe des Unternehmens an, sondern auf die Solidität des Geschäftsmodells.

Unter den Nebenwerten gibt es für jeden Anlegertyp passende Unternehmen. Aus meiner Sicht sollten im Zentrum eines guten Depots solide Werte beliebiger Größe stehen, während als Beimischungen beispielsweise Turnaround-Kandidaten oder aussichtsreiche Internetunternehmen und Biotechs gewählt werden können.

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.

Ralf Anders hält keine Wertpapiere genannter Unternehmen. The Motley Fool besitzt keine der genannten Aktien.