Diese 3 Minenaktien sind um über 100 % gestiegen: Barrick Gold, Teck Resources und Coeur Mining

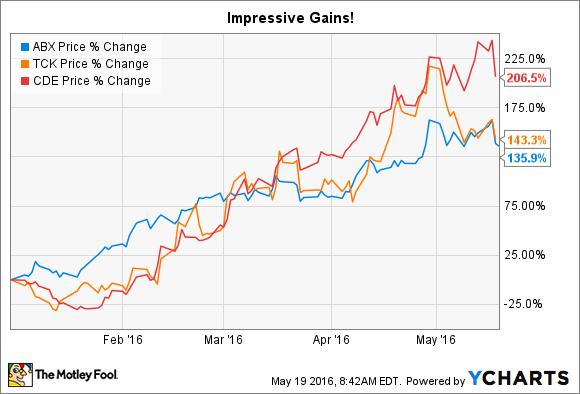

Der Rohstoffmarkt hat die Minen in den letzten Jahren quer durch die Bank ziemlich abgestraft. Aber das hat sich Anfang des Jahres geändert und das ist auch der Grund, warum Barrick Gold Corporation (WKN:870450), Teck Resources (WKN:858265) und Coeur Mining (WKN:A0RNL2) bis Mitte Mai dreistellig gestiegen sind. Die Geschichten hinter diesen drei Aktien, die um über 100 % gestiegen sind, sind aber nicht dieselben.

Ein Goldriese

Barrick ist eines der weltgrößten Goldminenunternehmen. Als der Abwärtstrend 2011 begann, brachen schwere Zeiten für Barrick an und das Unternehmen nahm mehr Schulden auf, als den Investoren lieb war. Die Aktien wurden ziemlich stark ausverkauft und verloren zwischen 2011 und Anfang 2016 etwa 90 % ihres Wertes. Die fallenden Edelmetallpreise waren einer der Hauptgründe dafür und die Schulden taten ihr Übriges.

Während dieser schmerzhaften Zeit hat Barrick Vermögenswerte verkauft, seinen Betrieb effizienter gestaltet und seine Bilanz gestärkt. Während der Jahreshauptversammlung im April verkündete der Vorstandsvorsitzende John Thornton: „Barrick ist wieder da!” Damit deutete er an, dass die Trendwende gelungen sein. Steigende Goldpreise gaben dabei zusätzlichen Rückenwind. Bei Barrick bestehen aber immer noch etwa 55 % des Kapitals aus Schulden, was wieder Probleme bereiten könnte, wenn die Rohstoffpreise wieder fallen.

Für Investoren, die sich den Kursgewinn von annähernd 140 % dieses Jahr ansehen, bessert sich die Lage natürlich, aber man sollte trotzdem die Risiken dieser Investition nicht übersehen.

ABX DATEN VON YCHARTS

Wachstum

Teck Resources gewinnt metallurgische Kohle (für die Stahlgewinnung), Kupfer und Zink. Die Aktie ist dieses Jahr schon um 145 % gestiegen. Aber wie bei Barrick haben wir es hier mit einer zweigeteilten Geschichte zu tun.

Die erste ist die offensichtliche: Die Rohstoffmärkte steigen wieder. Das stützt den Umsatz. Während des Abwärtstrends hat Teck – wie die meisten Minenunternehmen – daran gearbeitet, die Kosten zu senken und den Betrieb zu verschlanken. Daher zeigen sich höhere Rohstoffpreise jetzt auch schneller beim Gewinn. Wenn man aber etwas tiefer gräbt, dann findet sich da noch eine andere Geschichte, die man verstanden haben sollte.

Vor ein paar Jahren hat Teck sich bei einem Ölsandprojekt eingekauft. Zu diesem Zeitpunkt waren die Ölpreise hoch und das Geschäft sah sehr gut aus. Dann fielen die Ölpreise Mitte 2014. Auf einmal war das Projekt mit seinen Kosten in Millionenhöhe eine Belastung, die das Minenunternehmen gefährdete.

In Q1 2016 hatte Teck dann auf einmal 1 Milliarde US-Dollar auf der hohen Kante und etwa 1,3 Milliarden US-Dollar in der Bilanz, sowie 3 Milliarden US-Dollar in nicht in Anspruch genommenen Krediten. In anderen Worten, für das Ölsandprojekt zahlen zu müssen, scheint aktuell kein Problem mehr zu ein. Da auch der Ölpreis aus dem Schlimmsten raus ist, sieht auch das Projekt nicht mehr wie ein Verlust aus.

Von den drei Unternehmen ist Teck wahrscheinlich das interessanteste. Das trifft zu, da die Ölinvestition einen vierten Rohstoff ins Portfolio von Teck bringt und damit auch die Diversifizierung erhöht.

BILDQUELLE: COEUR MINING.

Die Margen

Wie die meisten anderen Minenunternehmen hat Coeur Mining sich darauf konzentriert, die Kosten zu senken. Das ist hier wirklich wichtig, denn die Kosten des Silber- und Goldminenunternehmens waren höher als der aktuelle Verkaufspreis. Ein Beispiel: Im ersten Quartal meldete das Unternehmen nachhaltige Gesamtkosten von 16 US-Dollar pro Unze Silber. Der Rohstoff hat dieses Niveau aber erst Anfang April erreicht. Das erklärt auch, warum die bereinigten Nettoeinnahmen von Couer in Q1 einen Verlust von 0,04 US-Dollar pro Aktie ausmachten. (Zum Vergleich: Die bereinigten Nettoeinnahmen von Barrick betrugen 0,11 US-Dollar pro Aktie im letzten Quartal.)

Die Kosten des Unternehmens erklären auch, warum die Aktie von Coeur um mehr als 200 % gestiegen sind. Da sich die Rohstoffpreise nach oben bewegen, könnte dieses Minenunternehmen konsequent Gewinne machen. Die Investoren scheint es zu freuen. Aber du solltest die Risiken nicht übersehen. Wenn die Edelmetallpreise wieder sinken, dann wird Coeur wahrscheinlich härter davon getroffen werden als besser gestellte Minenunternehmen.

Das war’s

Wir mögen es, wenn Aktien steigen und solide sind. Barrick, Teck und Coeur scheinen aufgrund ihrer hohen Kursgewinne dieses Jahr auch interessant, man muss aber vorsichtig sein, denn die Gewinne lassen einen oft die Risiken übersehen. Das trifft besonders auf Coeur zu, sollte man bei Turnaround-Aktien wie Barrick aber auch nicht vergessen. Teck hat vielleicht die besten Aussichten, seinen Lauf fortzusetzen, unter der Voraussetzung, dass das Ölprojekt sich auch wie gewünscht entwickelt.

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.

The Motley Fool besitzt keine der erwähnten Aktien.

Dieser Artikel wurde von Reuben Brewer auf Englisch verfasst und wurde am 05.06.2016 auf Fool.com veröffentlicht. Er wurde übersetzt, damit unsere deutschen Leser an der Diskussion teilnehmen können.