Sind Südzucker, die Aareal Bank und Volkswagen wegen ihres niedrigen KBVs ein Kauf?

Wenn man nach günstigen Aktien sucht, kann das Kurs-Buchwert-Verhältnis, kurz KBV, dabei helfen, solche Titel ausfindig zu machen. Das KBV ist das Verhältnis von Buchwert zum Börsenwert eines Unternehmens. Der Buchwert spiegelt die Substanz eines Konzerns wider und enthält Werte wie Cash, Immobilien, Maschinen und Anlagen.

Ist das KBV kleiner als eins, sprich, der Buchwert ist höher als der Börsenwert, kann das auf eine unterbewertete Aktie hindeuten. Allerdings muss auch die Qualität des Unternehmens stimmen, wenn sie den Weg in mein Depot finden will. Ob das bei Südzucker (WKN:729700), der Aareal Bank (WKN:540811) und Volkswagen (WKN:766403) der Fall ist, habe ich mir einmal genauer angeschaut.

Südzucker AG

Der erste im Bunde ist die Südzucker AG, welche aktuell mit einem KBV von 0,83 an der Börse gehandelt wird. Südzucker verdient sein Geld hauptsächlich mit der Produktion und Weiterverarbeitung von Zucker.

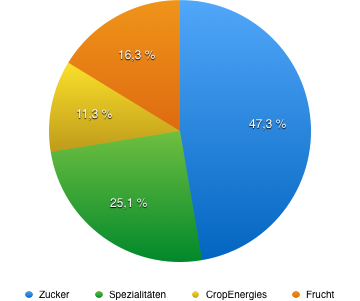

Zusätzlich hat man aber noch weitere Geschäftsfelder erschlossen. Ein Blick auf die Umsatzverteilung aus dem Geschäftsjahr 2014/15 zeigt, dass Südzucker es verstanden hat, seine Fähigkeiten rund um das ungesunde Süßungsmittel auch abseits der reinen Zuckerproduktion einzusetzen.

Quelle: Unternehmensangaben

Das Erschließen neuer Umsatzquellen aufbauend auf vorhandenem Know-how ist eine Fähigkeit, die man häufig bei langfristig erfolgreichen Unternehmen findet. Damit erfüllt Südzucker eine wichtige Voraussetzung, um in mein Depot aufgenommen zu werden. Aktuell reicht es für mich aber trotzdem nur zur Watchlist.

Denn trotz der Diversifizierung generiert der Konzern immer noch 47,3 % seiner Umsätze mit der Herstellung von Zucker und ist damit stark von dessen Preisentwicklung abhängig, was sich in den fast identischen Kursverläufen von Südzucker und dem Zuckerpreis widerspiegelt. Bei meinen Investments sollen aber die Fähigkeiten des Unternehmens über Erfolg und Misserfolg entscheiden, nicht die Entwicklung von Rohstoffpreisen.

Deshalb beobachte ich weiter, wie sich der Umsatzanteil des Zuckergeschäfts zukünftig verhält. Schaffen es die Mannheimer, sich vom Zuckerpreis unabhängiger zu machen, könnte Südzucker zu einem vielversprechenden Investment werden.

Aareal Bank

Der zweite Titel ist gemessen am KBV sogar noch günstiger. Mit einem Wert von 0,62 bekommst du die Aareal Bank fast zum halben Buchwert. Das Geldinstitut aus Wiesbaden finanziert Gewerbeimmobilien in Europa, den USA und in Teilen Asiens.

Vergleicht man die Finanzkennzahlen der Aareal Bank mit denen anderer Finanzinstitute, stellt man fest, dass die Hessen wirklich gute Arbeit leisten.

| Eigenkapitalrendite | Eigenkapitalquote | Aufwandsquote | |

| Aareal Bank | 18,6 % | 5,9 % | 43,2 % |

| Commerzbank AG | 6,5 % | 16,5 % | 73,3 % |

| Wells Fargo | 12,6 % | 10,9 % | 58,1 % |

Quellen: Unternehmensangaben

Die Eigenkapitalrendite ist wunderbar hoch, die Aufwandsquote erfreulich niedrig. Diese sagt aus, wie viel Prozent vom Umsatz wieder durch Kosten aufgefressen werden. Je niedriger der Wert, desto effizienter die Bank. Und der Vergleich zeigt: Die Aareal Bank ist wirklich sehr effizient.

Möglicherweise denkst du, die Eigenkapitalquote von 5,9 % ist zu niedrig. Und du hast Recht, das ist wirklich wenig Eigenkapital. Trotzdem glaube ich nicht, dass die Bank sich damit in Schwierigkeiten bringen wird. Denn die Wiesbadener achten bei ihren Darlehen strikt darauf, keine zu hohen Risiken einzugehen.

So verwendet die Bank ein aufwendiges Verfahren zur Risikobewertung. Dass das funktioniert, hat die Finanzkrise im Jahr 2008 gezeigt: Selbst in diesen schwierigen Zeiten hat die Aareal Bank trotz einbrechender Immobilienpreise in jedem Quartal schwarze Zahlen geschrieben.

Ich bin daher zuversichtlich, dass das Management auch weiterhin langfristig ausgerichtet agieren wird und dazu in der Lage ist, Risiken zu erkennen und diesen aus dem Weg zu gehen.

Daher bereitet mir die niedrige Eigenkapitalquote keine Kopfschmerzen. Die hohe Eigenkapitalrendite und die geringe Aufwandsquote hingegen zeigen, dass die Aareal Bank in der Lage ist, wunderbare Profite zu generieren. Aus diesem Grund könnte die Aktie zum derzeitigen Preis eine lohnende Investition darstellen.

Volkswagen

Die bekannteste Aktie des Dreigestirns dürfte die von Volkswagen sein. Im Zuge des Abgasskandals ging diese in den Sturzflug über und wird aktuell nur noch mit einem KBV von 0,76 an der Börse gehandelt. Auf den ersten Blick ein Schnäppchen, sind doch Top-Marken wie Audi, Porsche, Lamborghini und Bugatti unter dem VW-Dach vereint.

Aus meiner Sicht spricht jedoch ein gravierender Grund gegen ein Investment in Volkswagen: das Management. Ob die Manipulation an Dieselmotoren wirklich von der Spitze angeordnet wurde, weiß ich natürlich nicht. Aber zumindest hat sie ein Umfeld geschaffen, in dem Mitarbeiter sich gezwungen sahen, zu solchen Mitteln zu greifen.

Und auch die neuen Vorstandsmitglieder fallen zum Einstand negativ auf. So wurde die Vorlage der Bilanz verschoben, weil sich die Vorstände nicht auf einen Verzicht ihrer Bonuszahlungen einigen konnten. Ich erwarte von einem aufrichtigen Management in solch einer außergewöhnlichen Situation ein anderes Verhalten.

Solange ich nicht das Gefühl habe, dass bei VW ein ehrliches, glaubwürdiges Management am Werk ist, kommt ein Kauf der Aktie für mich nicht in Frage, egal wie günstig sie auch sein mag.

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.

Thomas Brantl besitzt Aktien von Wells Fargo. The Motley Fool besitzt und empfiehlt Aktien von Wells Fargo.