Vergiss die Schulden – Tesla braucht eine Kapitalerhöhung

Der Elektroautobauer Tesla Motors (WKN:A1CX3T) trifft gerade die nötigen Vorbereitungen und versucht die Investoren auf eine wahrscheinliche Kapitalerhöhung in der nahen Zukunft vorzubereiten. CEO Elon Musk rechtfertigt diese Möglichkeit gegenüber den Investoren mit der hohen Nachfrage nach dem Model 3 und der Entscheidung, den Zeitplan für die Produktion des neuen Fahrzeugs zu verkürzen.

Wenn Tesla 2018 schon 500.000 Fahrzeuge herstellen will, also schon in zwei Jahren, dann wird das Unternehmen einiges an Geld brauchen, um diese Expansion zu finanzieren. Das beinhaltet nicht nur die Maschinen für die Herstellung, sondern auch eine Kundendienstinfrastruktur (Vertrieb, Service und Ladestationen). Eine zusätzliche Milliarde oder zwei auf der hohen Kante zu haben, kann da sicher nicht schaden. Laut dem vorhergehenden Plan wollte Tesla erst 2020 500.000 Fahrzeuge herstellen und man glaubte, man würde kein zusätzliches Geld dafür brauchen. Aber die Dinge haben sich inzwischen geändert.

Tesla hat schon etwa 400 Millionen US-Dollar an Anzahlungen für das Model 3 bekommen, aber das Unternehmen möchte sich nicht darauf verlassen. Diese Zahlungen sind nämlich rückerstattungsfähig, selbst wenn sie technisch momentan als Arbeitskapital zählen. Die meisten dieser Anzahlungen wurden aber in der Bilanz nicht erwähnt, da das Quartal am selben Tag zu Ende war wie die Vorstellung des Model 3 und die Standardverarbeitungszeit für die Zahlung den Erhalt der Mittel dann in den April geschoben hat.

Aber aus finanzieller Sicht muss sich Tesla jetzt entscheiden, ob man neue Unternehmensanteile verkaufen oder lieber Schulden aufnehmen will. Als Aktionär bin ich für die Kapitalerhöhung.

Aber zu welchen Kosten?

In beiden Fällen kommen verschiedene Kosten auf uns zu. Eine Eigenkapitalerhöhung ist generell teurer als Schulden, da die Investoren deutlich mehr Risiko haben als die Kreditgeber. Die Aktionäre müssen sich sogar noch weiter hinten anstellen, sollte das Unternehmen finanzielle Probleme bekommen. Die Kosten einer Kapitalerhöhung sind die Rendite, die die Aktionäre verlangen, um die Aktie weiterhin zu halten. Das beinhaltet sowohl die Dividenden als auch die Kursgewinne. Wenn eine Aktie nicht die entsprechenden Renditen bringt, dann verkaufen die Investoren ihre Aktien. Der knifflige Teil dabei ist, dass die Kosten der Kapitalerhöhung ein abstraktes Konzept sind, aber was noch wichtiger ist, es sind implizite Kosten.

Die Kosten von Schulden sind da einfacher zu verstehen. Das sind einfach die Zinsen, die das Unternehmen zahlt. Die meisten Schuldeninstrumente (anders als Nullkuponanleihen) verfügen über eine bestimmte festgelegte Zahlung, die an die Kreditoren geleistet wird. Die Schulden sind zwar billiger, aber das sind explizite Kosten.

Das alles wird sogar noch komplizierter, wenn wir es mit Wandelanleihen zu tun haben, was Unternehmensanleihen sind, die in Aktien umgewandelt werden können. Tesla hat auch ausstehende Wandelanleihen, aber das würde den Rahmen dieses Artikels sprengen.

Genug ist genug

Ich glaube auch, dass die aktuelle Schuldenlast von Tesla ziemlich hoch ist (3,1 Milliarden US-Dollar in langfristigen Schulden und Finanzierungsleasing). Daher würden noch höhere Schulden die Ergebnisse von Tesla noch mehr belasten, selbst wenn das theoretisch günstiger ist als eine Kapitalerhöhung.

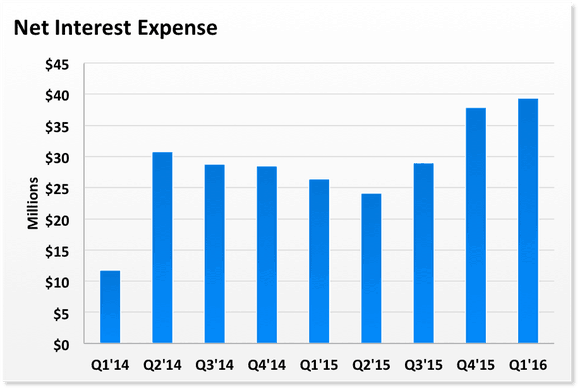

Tesla hat in den letzten vier Quartalen über 130 Millionen US-Dollar an Nettozinsausgaben bezahlt.

Normalerweise sehe ich die Zinsausgaben als einen Prozentsatz des operativen Einkommens, aber Tesla steckt in den roten Zahlen, daher ist dieser Vergleich nicht sehr aussagekräftig. Zinskosten schwanken zwischen 2 % und 4 % der GAAP-Umsätze. Tesla zahlt jetzt schon genug Zinsen, einen expliziten Kostenfaktor, obwohl das Unternehmen einfach mehr Aktien ausgeben könnte, was implizite Kosten wären.

Da die Aktien immer noch mit einer ziemlich hohen Prämie gehandelt werden, wäre die Verwässerung (die Kosten für die bestehenden Aktionäre) zu vernachlässigen. Finanzchef Jason Wheeler ist jetzt am Zug, aber ich hoffe, er stimmt mir hier zu.

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.

Motley Fool besitzt und empfiehlt Tesla Motors.

Dieser Artikel wurde von Evan Niu, CFA auf Englisch verfasst und wurde am 05.05.2016 auf Fool.com veröffentlicht. Er wurde übersetzt, damit unsere deutschen Leser an der Diskussion teilnehmen können.