3 Lektionen, die die Solarindustrie auf die harte Tour gelernt hat

In den letzten 10 Jahren war die Solarindustrie eine der am schnellsten wachsenden Branchen weltweit. 2005 betrug die Solarenergieproduktion der ganzen Welt nur 5 GW. 2015 allein wurden Anlagen mit 59 GW installiert. Das sind fast 5 GW pro Monat.

Aber dieses Wachstum war nicht für alle Solarunternehmen gleichermaßen erfreulich. Unterwegs sind Solarriesen wie Suntech Power, Q-Cells, LDK Solar und SunEdison (WKN:A1WZU6) vom Spitzenreiter bis in die Pleite abgestürzt. Wenn du also in das Wachstum der Solarindustrie investieren möchtest, dann solltest du ein paar Dinge wissen.

Alles eine Frage der Technik

Eines der Geheimnisse des Wachstums der Solarindustrie besteht darin, dass es nicht mit den Investitionen aus dem Silicon Valley geschaffen wurde, auch nicht mit einer spektakulären Neuerfindung oder aufgrund von Verbesserungen bereits bestehender Technologien. In den letzten 10 Jahren haben die chinesischen Banken Milliarden von Dollar an Krediten an Unternehmen vergegeben, um damit Solarpanele zu bauen. Das hat geholfen, die Kosten mittels Massenproduktion zu senken und eine derart große Überversorgung geschaffen, so dass die Preise sogar noch weiter gesenkt werden mussten, nur um die Werke am Laufen zu halten. Das führte zu einem Rückgang der Installationskosten in den letzten 10 Jahren.

Aber die Unternehmen, die diese Solarpanele in China bauen, machen keine Milliardengewinne. Sie konkurrieren miteinander um jeden einzelnen Verkauf. Sie konkurrieren bei den Kosten, nicht bei der Technologie. Und die Unternehmen mit der besten Technologie werden langfristig als die Gewinner dastehen.

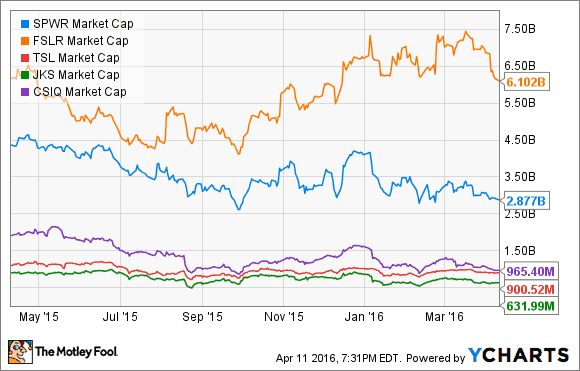

Die Panele von First Solar (WKN:A0LEKM) und SunPower (WKN:A1JNM7) sind effizienter als die Produkte von Unternehmen wie Trina Solar, JinkoSolar, und Canadian Solar und generieren daher auch mehr Werte. First Solar hat letztes Jahr 2,5 GW und SunPower 1,2 GW produziert. Das liegt aber deutlich unter den 5,7 GW von Trina, den 4,5 GW von JinkoSolar und den 4,7 GW von Canadian Solar. Trotzdem haben First Solar und SunPower deutlich höhere Marktkapitalisierungen.

Langfristig gesehen macht die Technologie aber einen großen Unterschied. Obwohl es schwer ist, wirklich überlegene Technologie auf den Markt zu bringen, ist es als Differenzierungsmerkmal bei Solarunternehmen wichtig.

Die Finanzierbarkeit ist der Schlüssel

Eine Sache, die die Unternehmen gerade auf die harte Tour herausfinden müssen, ist, wie wichtig die Banken in dieser Gleichung sind. Das bedeutet, dass das Vertrauen einer Bank oder eines Investors in ein Unternehmen, Technologie und Prognosen für den Erfolg des Projektes sehr wichtig sind. Man kann die effizientesten Solarzellen weltweit haben, wenn aber das Kapital fehlt, dann ist auch die beste Technologie nicht mehr viel wert.

Nehmen wir ein einfaches Beispiel: Zwei Unternehmen möchten Energie aus einem neuen Projekt verkaufen. Der Bau wird 10 Millionen US-Dollar kosten, das System wird 100.000 MWh pro Jahr produzieren, der Vertrag läuft über 20 Jahre und am Ende des Vertragszeitraumes ist das System 0 US-Dollar wert. Der einzige Unterschied zwischen den Unternehmen sind die Kapitalkosten.

| Unternehmen A | Unternehmen B | |

| Baukosten | 10 Millionen US-Dollar | 10 Millionen US-Dollar |

| Dauer | 20 Jahre | 20 Jahre |

| Jährliche Energieproduktion | 100.000 MWh | 100.000 MWh |

| Kapitalkosten | 6 % | 8 % |

| Mindestpreis pro MWh | 8,72 US-Dollar | 10,19 US-Dollar |

BERECHNUNGEN DES AUTORS

Wie du siehst kann Unternehmen A ein deutlich niedrigeres Gebot für den Vertrag abgeben, um die Kapitalkosten zu decken als Unternehmen B. Das ist auch der Grund, warum die Zinsen von SunPower LIBOR plus 1,5 bis 3 % betragen und die von First Solar LIBOR plus 2,25 bis 3,5 % und warum das so ein großer Vorteil gegenüber der Konkurrenz ist. SunEdison hat kürzlich einen Teil seiner Schulden neu finanziert und musste dafür saftige LIBOR plus 10 % hinlegen. Das ist ein Zinssatz, der ein Unternehmen in den Bankrott reißen kann. Und das ist genau das, was gerade passiert.

Schulden und Finanzierungstechnik zerstören Werte

Finanzierungstechnik ist eine verlockende Strategie im Bereich erneuerbare Energie. Die Projekte verfügen über konsequente Cashflowströme, üblicherweise mit verlässlichen Partnern und das kann die Unternehmen dazu verleiten, Finanzierungsoptionen wie Verbriefung, Yieldcos (börsennotierte Tochterunternehmen) oder andere komplexe Finanzprodukte in Betracht zu ziehen. Wenn das Unternehmen aber nicht finanziell solide ist, dann kann das zu einer Katastrophe führen, indem die künftigen Betriebe mit zu hohen Schulden belegt werden.

SunEdison ist vielleicht das beste Beispiel von schief gelaufenen finanziellen Winkelzügen. Das Unternehmen hat die Yieldcos TerraForm Power und TerraForm Global gegründet, um Vermögenswerte zu kaufen. Dabei hatte man angenommen, die Kapitalkosten wären niedrig und Kapitalerhöhungen würden für fast endlose Mittel sorgen, um solche Projekte zu kaufen. Als Plan B wurden Strukturen geschaffen, um die Vermögenswerte zu halten, sollten die Yieldcos sie nicht kaufen können. Aber als sich der Markt gegen SunEdison wandte, gingen die Kapitalkosten durch die Decke und jetzt steht das Unternehmen kurz vor dem Kollaps. Der permanente Finanzbedarf, um Projekte zu bauen und zu unterhalten zusammen mit den steigenden Zinskosten könnten hier zum Zusammenbruch des Unternehmens führen.

SolarCity (WKN:A1J6UM) hat mit seinem Finanztechnikmodell auch Probleme. Das Unternehmen versucht eine Kombination von Steueranreizen, Verbriefungen und Zusammenlegung von mehreren Anlagen, um genug Mittel zu generieren, um den Betrieb zu finanzieren. Dabei behält SolarCity einen Teil des Cashflows für sich, wie eine Bank auch. Das Problem besteht nur darin, dass die Kreditkosten steigen. Die Investoren haben das Vertrauen verloren und glauben nicht mehr an die aggressiven Prognosen. Das ist auch einer der Gründe, warum die Aktien in den letzten beiden Jahren so stark gefallen ist.

Bei den erneuerbaren Energien funktioniert die Finanztechnik nur solange, bis die Investoren das Vertrauen verlieren. Wer keinen Plan B und/ oder viel liquide Mittel hat, wird sehr viel leiden müssen.

Die Warnsignale

In den letzten 10 Jahren hat die Solarindustrie auf die harte Tour gelernt, wie wichtig die Technik und das Vertrauen der Kreditgeber sind und dass sich finanzielle Spielereien nicht auszahlen. Wenn du den Solarbereich als Investition in Betracht ziehst, dann würde ich mir zuerst die Unternehmen mit Vorteilen in den eben genannten drei Punkten ansehen – denn diese Punkte nicht zu beachten ist eine sehr gute Möglichkeit, um langfristig Werte zu zerstören.

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.

Motley Fool besitzt und empfiehlt SolarCity.

Dieser Artikel wurde von Travis Hoium auf Englisch verfasst und wurde am 17.04.2016 auf Fool.com veröffentlicht. Er wurde übersetzt, damit unsere deutschen Leser an der Diskussion teilnehmen können.