Warren Buffetts Rat an die Investoren: Kauft Unternehmen, die ein Vollidiot führen könnte

Warren Buffett hat einmal gesagt, man sollte seine Investitionen wie die Löcher in einer Lochkarte sehen: Im Lauf eines Lebens als Investor hat man nur Platz für 20 Löcher auf der Karte. Aufgrund dieser Beschränkung muss man sich mehr Gedanken über eine Investition machen und sich die Zeit nehmen, um eine Entscheidung zu treffen, als würde man ein neues Auto kaufen.

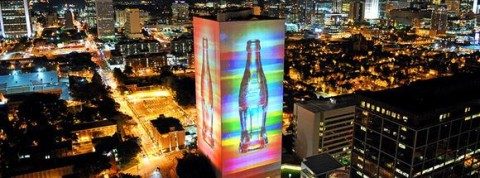

Das war aber nicht immer sein Mantra. Er hat sich im Lauf der Zeit von den Einflüssen von Benjamin Graham hin zu denen von Phillip Fischer und Charlie Munger bewegt. Im folgenden wollen wir diese Evolution beleuchten, die uns am Ende zu seinem Kauf von See’s Candies und Coca Cola (WKN:850663) geführt hat.

Die Zigarrenstummel von Benjamin Graham

Ursprünglich übernahm Buffett den Ansatz seines Mentors Benjamin Graham und kaufte Aktien mit hohen Werten nach Grahams Netto-Netto-Formel: Bereinigtes Umlaufvermögen minus alle Verbindlichkeiten. Er nannte diesen Ansatz die Zigarrenstummel-Methode, indem er sozusagen Zigarrenstummel suchte, in denen noch genug Tabak war, um noch ein bisschen weiter zu rauchen. Diese Methode funktionierte anfangs auch gut für die ursprüngliche Buffett Limited Partnership, aber im Lauf der Zeit fanden sich immer weniger gute Investitionen. Buffett schloss daraufhin das Unternehmen und begann, sich darauf zu konzentrieren, hochwertige Unternehmen nach dem Vorbild von Phillip Fischer und Charlie Munger zu kaufen.

Es ist viel besser, ein wunderbares Unternehmen zu einem guten Preis zu kaufen, als nur ein gutes Unternehmen zu einem wunderbaren Preis

Der legendäre Investor und Autor aus San Francisco Phillip Fischer empfahl hochwertige Unternehmen mit rationalem Management, die man langfristig halten kann. Die wirtschaftlichen Zahlen des Unternehmens würden seiner Meinung nach die kurzfristigen Kursschwankungen ausgleichen und für die Investoren hohe Renditen abwerfen. Mit dieser Herangehensweise und der Hilfe von Charlie Munger kaufte Buffett See’s Candies 1972. Das war das erste Mal, dass er für Qualität bezahlte.

Bei einem Kaufpreis von 25 Millionen US-Dollar zahlte Buffett das Dreifache des Buchwertes, was nach der Graham-Methode undenkbar wäre. Trotzdem stellte dieser Kauf eine Investition in ein Unternehmen mit einem dauerhaften Wettbewerbsvorteil dar, was sich im Lauf der Zeit bewähren sollte. Bis 2011 hatte das Unternehmen Umsätze von 376 Millionen US-Dollar und einen Gewinn von 83 Millionen US-Dollar erreicht. Hätte Buffett niemals in See’s investiert, hätte er wahrscheinlich auch nie Coca-Cola gekauft.

Ich würde der Welt eine Cherry Coke ausgeben

Buffett meinte einmal, wenn er eine Milliarde Dollar und Zugang zu den hellsten Köpfen im Business hätte, würde er damit trotzdem nicht versuchen, Coca-Cola seine Marktanteile zu nehmen. Er würde eher das Geld zurückgeben, weil er es nicht für möglich hielt, meinte er.

Charlie Munger beschrieb das Geschäftsmodell 1996 in seine Vortrag Practical Thought on Practical Thought folgendermaßen. Er beschrieb, was nötig wäre, um 1884 ein weltweit erfolgreiches Getränkeunternehmen aufzubauen und was das Endergebnis wäre:

Wir können annehmen, dass es bis 2034 etwa acht Milliarden Getränkekunden auf der Welt geben wird… Jeder dieser Kunden besteht zum größten Teil selbst aus Wasser und muss etwa zwei Liter Wasser pro Tag aufnehmen. Das wären dann acht Gläser. Wenn unser neues Getränk und andere Imitate in unserem Markt nur 25 % des weltweit konsumierten Wassers mit Geschmack versetzen und verbessern können, dann können wird die Hälfte des Marktes einnehmen und 2,92 Billionen Einzelportionen im Jahr 2034 verkaufen. Und wenn wir vier Cent pro Portion netto verdienen können, dann werden wir 117 Milliarden US-Dollar damit verdienen. Das wäre genug, wenn unser Unternehmen immer noch solides Wachstum verzeichnen soll, um einen Wert von 2 Billionen US-Dollar zu erreichen.

Zusätzlich zu diesem Markenwert, der im Lauf von 120 Jahren Marketing aufgebaut wurde, besteht der Vorteil von Coca-Colas Geschäftsmodell darin, dass der Mensch jeden Tag Flüssigkeit aufnehmen muss – und was wäre besser, um das tägliche Trinkerlebnis zu verbessern, als eine Coca-Cola?

Dieser Kauf unterstreicht Buffetts Umdenken hin zu hochwertigen Unternehmen und ist einer von den 20 Löchern in seiner Lochkarte, die die permanenten Positionen von Berkshire Hathaway darstellen.

Wirtschaftliche Stärke

Natürlich kann man als Einzelinvestor immer noch billige Unternehmen suchen – eine Untersuchung zum Thema Value Investing veröffentlicht auch eine Liste in seiner wöchentlichen Zusammenfassung – aber wir sollten nicht vergessen, welchen faden Beigeschmack dieser Ansatz bei Buffett hinterlassen hat. Er bezeichnete es immerhin als das Aufheben von Zigarrenstummeln. Der Preis ist immer noch wichtig, aber nicht so wichtig wie die Qualität des zugrundeliegenden Unternehmens, dessen wirtschaftliche Stärke langfristig der ausschlaggebende Faktor sein wird, wie bei Coca-Cola. Wie Peter Lynch einmal treffend bemerkt hat: „Kauft Unternehmen, die ein Idiot führen kann – denn früher oder später wird es dazu kommen.“

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.

Motley Fool besitzt und empfiehlt Berkshire Hathaway. Motley Fool empfiehlt Coca-Cola.

Dieser Artikel wurde von Adam Brownlee auf Englisch verfasst und wurde am 21.03.2016 auf Fool.com veröffentlicht. Er wurde übersetzt, damit unsere deutschen Leser an der Diskussion teilnehmen können.