4 Dinge, die dir Warren Buffett mitteilen möchte

Berkshire Hathaway (WKN:A0YJQ2) hat gerade erst Warren Buffetts jährlichen Brief an die Aktionäre veröffentlicht. Wie üblich enthielt er Buffetts Kommentar zu allem, was Berkshire betrifft, einige allgemeine Anmerkungen zum Investieren und auch seine Einschätzung, wie es mit Amerika weitergehen wird. Hier sind vier wichtige Punkte, die dich interessieren könnten.

Berkshire wird langsam billig genug, um eine Aktie für Buffett zu werden

Buffett schrieb im aktuellen Brief an die Aktionäre, dass Berkshire deutlich höher bewertet sein sollte als der Buchwert. Das liegt an der asymmetrischen Buchhaltung der Investitionen. Wenn Berkshire ein Unternehmen kauft, dem es gerade schlecht geht, dann wird der „wirtschaftliche Goodwill”, den Berkshire zahlt, abgeschrieben und damit der Buchwert reduziert. Wie Buffett aber richtig bemerkt hat, waren einige seiner Käufe große Erfolge und Berkshire hat ihren Buchwert bisher auch nicht nach oben korrigiert.

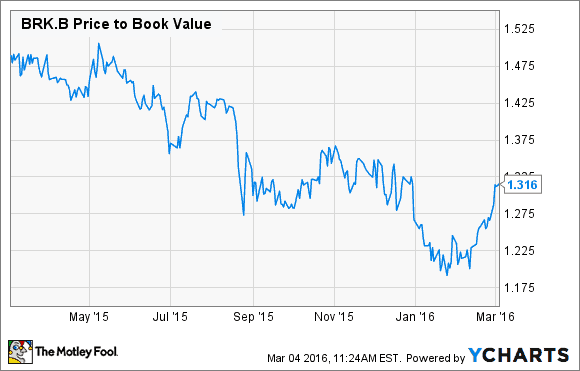

Der genaue intrinsische Wert von Berkshire ist unmöglich genau zu bestimmen und ist auch meinungsabhängig. In der Vergangenheit hat Buffett gesagt, er würde die Aktien als teuer einstufen, wenn sie das Doppelte des Buchwertes erreichen würden. Er wiederholte auch in seinem aktuellen Brief, dass Berkshire erfreut wäre, seine eigenen Aktien zu kaufen, sollten sie auf das 1,2fache des Buchwertes fallen. Auf diesem Niveau, sagt Buffett, würden sie zu einem deutlichen Rabatt auf den intrinsischen Wert gehandelt und würden für die Investoren sofort Werte schaffen.

Wie du sehen kannst, selbst nach dem Anstieg des Marktes liegt Berkshire immer noch am unteren Ende des Spektrums von 1,2 bis 2,0 des Buchwertes.

Die Wettbewerbsvorteile von Berkshire Hathaway

Jeder, der sich schon mit Warren Buffetts Investitionsstil auseinandergesetzt hat, weiß, dass Wettbewerbsvorteile für ihn wichtig sind. In seinem Brief schrieb er, er wäre der Meinung, dass dieser Umstand Berkshire und einige seiner Tochterunternehmen in bessere Positionen bringe als die Konkurrenten, um langfristig Gewinne zu machen.

Einer der größten Wettbewerbsvorteile ist in Buffetts Augen sein Wille, große Investitionen in Unternehmen zu machen, die er nicht kontrolliert. Das ist etwas, das die Konkurrenten von Berkshire allgemein nicht tun wollen.

Anders ausgedrückt, die Wahlmöglichkeit, ganze Unternehmen oder nur Aktien zu kaufen, gibt dem Unternehmen mehr Möglichkeiten. Und das ergibt auch sehr viel Sinn – wenn Buffett das Kapital von Berkshire nicht in einzelne Aktien investieren wollte, dann würde er nicht auf einem Gewinn von 720 % bei American Express oder einem Gewinn von 870 % bei Coca-Cola sitzen.

Wenn es um die Tochterunternehmen im Vollbesitz von Berkshire geht, dann nennt Buffett immer wieder einen Wettbewerbsvorteil, nämlich die guten Manager. Er möchte sich nicht einmischen müssen, daher sind gute Manager einer der besten Vermögenswerte, das ein Unternehmen haben kann.

In diesem Brief lobte er Ajit Jain, der die Berkshire Hathaway Reinsurance Group managt, die Risiken versichert, die kein anderes Unternehmen will und das ohne Berkshire selbst unnötigen Risiken auszusetzen. Er lobte auch Kevin Clayton von Clayton Homes, dessen Geschäftsmodell bessere Zahlungsmoral erzeugt als die meisten anderen Hypothekenunternehmen und das trotz schlechterer Kreditwürdigkeit und niedrigerem Einkommen der Darlehensnehmer.

Er erwähnte auch die Wettbewerbsvorteile der Unternehmen. GEICO hat dank seiner niedrigen Kosten einen Wettbewerbsvorteil, den die Konkurrenten nicht überwinden können. Berkshire Hathaway Energy (BHE) verfügt über rezessionssichere Gewinne und deutlich mehr Diversifizierung bei seinen Einnahmensquellen als die meisten anderen Konkurrenten in der Branche.

Es ist unmöglich, die Vorteile aller Unternehmen von Berkshire in einem einzigen Artikel zu besprechen, aber Buffett möchte, dass seine Investoren wissen, dass jedes seiner Unternehmen aus gutem Grund persönlich ausgesucht wurde.

Die größte Buffett-Aktie, die du gar nicht kennst

Es gibt viele Leute, die aus verschiedenen Gründen genau mitverfolgen, was in Berkshires Investitionsportfolio steckt. Einige verfolgen auch, was Buffett kauft und verkauft, während andere hoffen, einige der bestehenden Positionen günstig zu bekommen.

Wenn man sich eine Liste der Aktien von Berkshire ansieht, dann sollte man sich dessen bewusst sein, dass die größte Investition dort nicht aufgelistet ist – Bank of America (WKN:858388). Dank einer schlauen Investition nach der Finanzkrise verfügt Berkshire über die Option, um 700 Millionen Aktien von Bank of America für 5 Milliarden US-Dollar zu kaufen – wenig mehr als die Hälfte des aktuellen Marktwertes.

In diesem Brief hat Buffett klargestellt, dass Berkshire beabsichtigt, ein langfristiger Aktionär von Bank of America sein zu wollen und dass die Optionen wahrscheinlich erst kurz vor dem Verfallsdatum im September 2021 gezogen werden. Berkshire könnte diesen Kauf mit den 5 Milliarden US-Dollar in Vorzugsaktien von Bank of America, die es noch besitzt, finanzieren.

Technisch gesehen besitzt Berkshire keine einzige Aktie des Unternehmens, aber effektiv ist Bank of America die viertgrößte Investition von Berkshire und daher sollten die Investoren sie auch als das ansehen.

Die strahlende Zukunft von Amerika

Die meisten sind sich dessen schon bewusst. Es gab viele negative Kommentare von beiden Seiten des politischen Spektrums über die Zukunft von Amerika. Buffett möchte seine Investoren wissen lassen, dass das Unsinn ist – Amerika wird das schon schaffen.

Er fuhr fort und zeigte, dass selbst wenn das BIP auf einem historischen Tief von 2 % pro Jahr bleibt, sich das immer noch in realem (inflationsbereinigtem) Pro-Kopf-BIP-Wachstum von 34,4 % im Lauf von 25 Jahren niederschlagen wird. Das bedeutet, dass der Lebensstandard für jeden in allen Einkommensklassen sich verbessern wird.

Schließlich will Buffett den Investoren mitteilen, dass die Innovation auch weiterhin in Amerika zuhause ist. Es wird auch weiterhin Innovationen geben und es werden auch weiterhin effizientere Möglichkeiten für verschiedene Dinge gefunden werden. Buffett drückt es folgendermaßen aus: „In den letzten 240 Jahren war es ein großer Fehler, gegen Amerika zu wetten, also sollte man auch jetzt nicht damit anfangen.”

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.

Motley Fool besitzt und empfiehlt Berkshire Hathaway. Motley Fool empfiehlt American Express, Bank of America und Coca-Cola.

Dieser Artikel wurde von Matthew Frankel auf Englisch verfasst und wurde am 03.03.2016 auf Fool.com veröffentlicht. Er wurde übersetzt, damit unsere deutschen Leser an der Diskussion teilnehmen können.