Warren Buffetts 5 letzte Aktienkäufe: Was du wissen musst

Bei der letzten Mitteilung an die Börsenaufsicht hatten Warren Buffett und Berkshire Hathaway (WKN:A0YJQ2) nicht allzu viel Neues zu berichten, aber es gab ein paar bemerkenswerte Käufe und Verkäufe. Es scheint, als würde Buffett auf steigende Energie- und Rohstoffpreise wetten und als würde er einige seiner Gewinne gerade zu Geld machen. Es folgen die Handelsaktivitäten des Orakel von Omaha und was man daraus lernen kann.

Die einzige neue Position im vierten Quartal

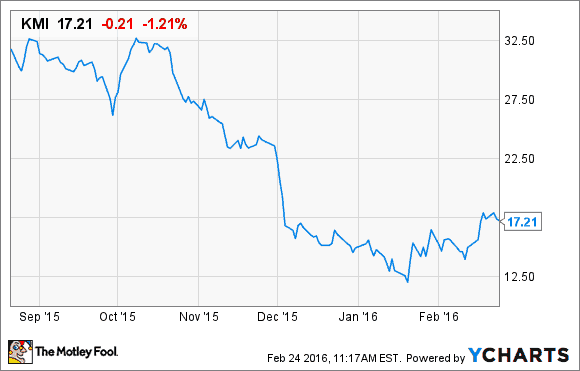

Die einzige brandneue Position ist Kinder Morgan (WKN:A0H6GK). Berkshire hatte zum Zeitpunkt der Erstellung dieses Textes 26,5 Millionen Aktien mit einem Marktwert von etwa 395 Millionen US-Dollar gekauft. Das ist keine große Investition nach den Standards von Buffett, aber sie könnte sich sehr auszahlen, wenn die Märkte für Öl und Gas erst wieder steigen.

Mein Foolisher Kollege Matthew DiLallo hat einen exzellenten Artikel darüber verfasst, warum Buffett sich bei Kinder Morgan eingekauft hat und hier ist eine kurze Zusammenfassung:

- Ein großer Wettbewerbsvorteil: Buffett mag Unternehmen mit einem deutlichen Wettbewerbsvorteil. Bei Kinder Morgan ist das die Größe des Betriebs, was es dem Unternehmen erlaubt, effizienter zu arbeiten.

- starker Cashflow: Kinder Morgan verfügt über einen stabilen Cashflow. Das Großteil davon basiert entweder auf festen Verträgen (und nicht auf den Rohstoffpreisen) oder ist abgesichert.

- Gute Bewertung: Die Aktie von Kinder Morgan hat in den letzten sechs Monaten 45 % seines Wertes verloren und wird auf einem historischen Tief gehandelt.

Eine riesige Wette auf den Energiesektor

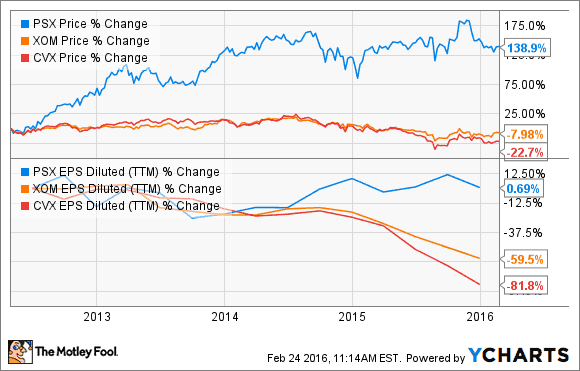

Berkshire hat seinen Anteil an Phillips 66 (WKN:A1JWQU) in den letzten Monaten aggressiv weiter ausgebaut. Bei der letzten Offenlegung hatte Berkshire allein 2016 fast 1,1 Milliarden US-Dollar für das Raffinerieunternehmen ausgegeben und seinen Anteil damit auf 6 Milliarden US-Dollar oder 14,2 % des Unternehmens gebracht.

Phillips 66 ist auch eine exzellente Wette auf steigende Dividenden und gerade aus ein paar Gründen sehr attraktiv. Erstens profitieren das Raffineriegeschäft und die Vermarktung von den niedrigen Ölpreisen. Zu einem Zeitpunkt, wenn die meisten Ölunternehmen ihre Gewinne (und Kurse) fallen sehen, trifft bei Phillips 66 genau das Gegenteil zu.

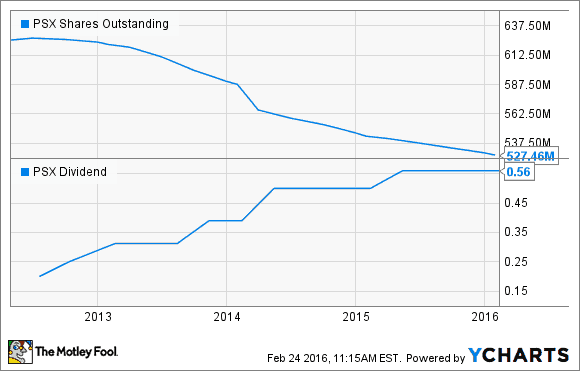

Abgesehen davon hat Phillips 66 auch seit langem ein aktionärsfreundliches Management, das Buffett sicher auch gefällt. Das Unternehmen war in den letzten Jahren sehr großzügig bei der Rückführung von Kapital an die Aktionäre, sowohl in Form von Dividenden als auch Rückkäufen. Die vierteljährliche Dividende ist seit 2012 von 0,20 auf 0,56 US-Dollar gestiegen. Die Zahl der ausstehenden Aktien ist im selben Zeitraum um mehr als 15 % gefallen.

Seine liebste Bank

Berkshire hält auch eine massive Position an Wells Fargo(WKN:857949) – 9,2 % der Bank mit einem Wert von mehr als 22,4 Milliarden US-Dollar (Stand 06.03.2016). Die Zahl der Aktien, die Berkshire von Wells Fargo hält, stieg um 2 % während dem vierten Quartal. Vermutlich wollte man von den niedrigen Bewertungen profitieren.

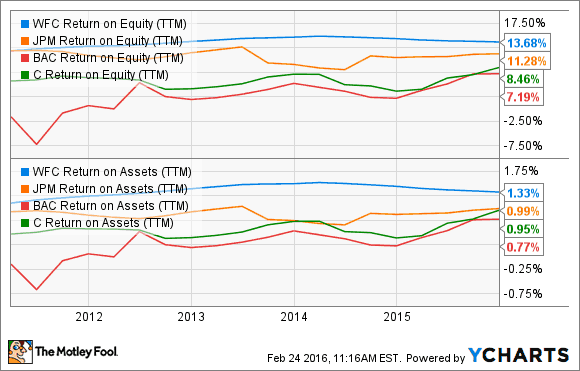

Es ist nicht schwer zu erkennen, warum Buffett Wells Fargo mag. Die Bank hat eine Geschichte von klugem Risikomanagement und führt einen effizienten Betrieb, was ihr nicht nur erlaubt hat, die Finanzkrise zu überleben, sondern auch noch schwächere Rivalen zu übernehmen und seine eigene Position zu stärken. Besonders die Übernahme von Wachovia für einen Bruchteil des Preises vor der Krise hat Wells Fargo nach Marktkapitalisierung zur größten Bank in den USA gemacht.

Seitdem hat Wells Fargo seinen Status als die effizienteste und profitabelste der großen vier Banken behauptet, wie du in dieser Grafik sehen kannst.

Wie schön öfters erwähnt ist Wells Fargo Buffetts liebste Bankaktie und das aus gutem Grund.

Andere bemerkenswerte Käufe und Verkäufe

Buffett baute seinen Anteil an AT&T in Q4 um etwa 20 % ab. Trotzdem sollte man als Investor verstehen, dass dieser Anteil nicht direkt gekauft worden war – diese Position war das Ergebnis einer Fusion von AT&T mit DIRECTV im Juli 2015. Die ursprüngliche Investition in DIRECTV hat sich seit 2011 etwa im Wert verdoppelt, daher könnte das einfach bedeuten, dass Buffett einige Gewinne jetzt einstreicht, um Kapital für andere Käufe zur Verfügung zu haben.

Berkshire hat auch seinen Anteil an Deere & Co. um etwa 5,7 Millionen Aktien erhöht und besitzt jetzt 7,2 % des Unternehmens. Der Kurs von Deere hat in letzter Zeit aufgrund der Rohstoffpreise einen Rückschlag erlitten, aber das Geschäft des Unternehmens ist weiterhin intakt. Ich habe in einem anderen Artikel schon Buffetts Kauf einer kleinen Farm in den 80er Jahren besprochen. Die Gründe dafür treffen auch auf seine Investition in Deere zu – die Landwirtschaft wird auch weiterhin ein sicheres Geschäft sein und die Bewertung ist gut. Zusätzlich glänzt Deere mit starkem Cashflow und einem soliden Markennamen, der dem Unternehmen einen starken Wettbewerbsvorteil gibt, besonders in schweren Zeiten.

Foolishes Fazit

Buffett scheint auf steigende Energiepreise zu wetten und diese Aktien passen alle zu seinen sonstigen Kriterien. Sie verfügen alle über einen starken Cashflow und ihre aktuellen Bewertungen geben Buffett eine nette Sicherheitsmarge, was ihm auch sehr wichtig ist. Das sind alles Beispiele für Buffetts liebste Art zu investieren – großartige Unternehmen zu fairen Preisen.

Aber nur weil Buffett eine Aktie gekauft oder verkauft hat, bedeutet das nicht, dass du das auch tun solltest. Ich möchte dir nur zeigen, dass man hier ein paar wertvolle Lektionen lernen kann.

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.

Motley Fool besitzt und empfiehlt Berkshire Hathaway, Kinder Morgan und Wells Fargo.

Dieser Artikel wurde von Matthew Frankel auf Englisch verfasst und wurde am 06.03.2016 auf Fool.com veröffentlicht. Er wurde übersetzt, damit unsere deutschen Leser an der Diskussion teilnehmen können.

The Motley Fool besitzt die folgenden Optionen: Short auf Deere & Company, Short Juni 2016 $12 Puts auf Kinder Morgan und Short März 2016 $52 Puts auf Wells Fargo.