Die besten ETFs für 2016

Wir Fools sind starke Verfechter der Diversifizierung. Alle Eier in einen Korb zu legen, führt direkt in den Untergang. Eine einfache Möglichkeit, dein Portfolio breiter aufzustellen, ist einen ETF, oder exchange-traded funds, zu kaufen, denn diese bestehen üblicherweise aus dutzenden oder manchmal sogar aus tausenden von Aktien, was einem Investor sofort eine breite Streuung verschafft. Aber bei den tausenden von ETFs auf dem Markt, welcher ist jetzt der beste für das neue Jahr?

Wir haben unsere Autoren bei Motley Fool gebeten, jeweils einen ETF mit uns zu teilen, den sie gerade für einen guten Kauf halten. Und hier sind die Kandidaten:

Andres Cardenal:

Eines der wichtigsten wirtschaftlichen Themen des letzten Jahres war die erste Leitzinsanhebung der Federal Reserve seit 2006. Das sagt uns, dass die Fed die Wirtschaft für stark genug hält, um auch in einem Umfeld mit höheren Zinsen weiter zu wachsen und der Bereich Nicht-Basiskonsumgüter könnte genau der richtige Ort sein, um in dieses Szenario zu investieren.

Wenn die Wirtschaft Fahrt aufnimmt und der Arbeitsmarkt gesund bleibt, dann werden die Verbraucher mehr Geld für alle möglichen Produkte und Dienstleistungen haben. Zusätzlich sind die Benzinpreise auch stark gesunken, was bedeutet, dass die Verbraucher sogar noch mehr Geld zur freien Verfügung haben.

Der Consumer Discretionary Select Sector SPDR ETF (WKN:A14QBY) breit aufgestellt ist und fast 90 Unternehmen im Konsumgüterbereich umfasst. Das beinhaltet unter anderem Restaurants, Medien, Autohersteller, Einzelhandel und Luxusgüter.

Das Portfolio beinhaltet auch einige der beliebtesten und erfolgreichsten Marken auf der ganzen Welt, darunter bekannte Namen wie Disney, Starbucks, Nike und Netflix, um nur einige zu nennen. Der Consumer Discretionary Select Sector SPDR ETF verfügt zudem über eine angenehm niedrige Kostenquote von 0,15 %.

Brian Feroldi:

Schwellenmärkte hatten es in den letzten Jahren nicht besonders einfach, da die Kombination aus einem starken Dollar und dem Einbruch bei den Rohstoffpreisen zu dramatischen Umsatzverlusten geführt hat, besonders im Vergleich zu den Märkten in den USA.

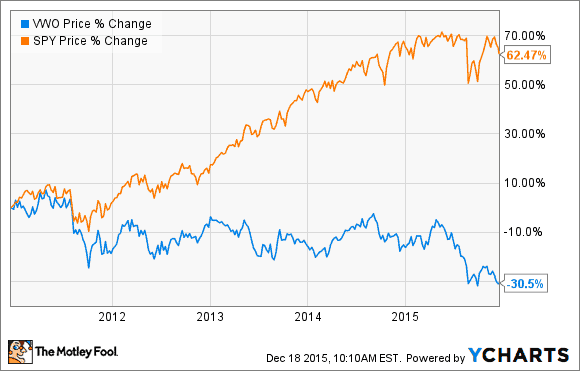

Ein kurzer Blick auf die Fünfjahresgrafik, die die Gewinne des S&P 500 mit einem Schwellenländer-ETF wie dem Vanguard FTSE Emerging Markets ETF (WKN:A1JX51) vergleicht, spricht Bände.

Bei dieser extremen Differenz ergreifen die meisten Investoren wahrscheinlich die Flucht. Ich aber glaube, dass es eine fantastische Kaufgelegenheit ist, denn dieser ETF ist eine gute Möglichkeit, um auf die Zunahme der weltweiten Mittelschicht zu setzen. Daher glaube ich, dass der Vanguard FTSE Emerging Markets ETF in den nächsten Jahren stattliche Gewinne machen könnte.

Dieser ETF investiert in Schwellenländer auf der ganzen Welt, aber ein großer Teil der Vermögenswerte liegt in China, Brasilien, Taiwan und Südafrika. Das mag einem im ersten Moment Angst machen, aber ein Blick auf die Fundamentaldaten aller Aktien in diesem ETF belehrt einen eines Besseren. Die Gewinne wachsen um 13 % pro Jahr, wobei die Eigenkapitalrendite deutlich über 18 % liegt. Trotzdem wird dieser ETF mit einem Kurs-Gewinn-Verhältnis von knapp unter 16 bewertet. Das ist ein attraktives KGV, wenn man die starken Gewinne hier mit einbezieht. Darüber hinaus bietet der Fonds eine Dividende von über 3 %.

Wie alle Vanguard-Produkte ist auch dieser ETF mit einer Kostenquote von nur 0,15 % wahnsinnig billig und die Umschlagshäufigkeit von 7 % macht den ETF auch noch steuereffizient.

Es ist natürlich nicht abzusehen, wann die Schwellenländer wieder die Gunst der Investoren zurückerobern werden, aber sobald es soweit ist, könnte dieser ETF zu den großen Gewinnern gehören.

Jason Hall:

Da die Zinssätze endlich wieder steigen, mag es vielleicht kontraproduktiv erscheinen, einen Immobilien-ETF auch nur in Betracht zu ziehen, aber der Vanguard REIT Index Fund (WKN:A0JEHJ) scheint mir für 2016 und langfristig darüber hinaus eine sehr gute Wahl zu sein. Aber beginnen wit mir den Zinssätzen und warum dieser Fonds kein größeres Risiko darstellt.

Es gibt eine bestimmte Art von REITs – das steht für real estate investment trust – die in Hypotheken und hypothekarisch gesicherte Wertpapiere investieren. Viele dieser sogenannten mREITs könnten mit den höheren Zinsen Probleme bekommen, wenn die kurzfristigen Zinsen steigen, da so der Spread zwischen diesen und den langfristigen Hypothekenzinsen unter Druck gerät.

Der Vanguard REIT Index Fund basiert auf dem MSCI USD REIT Index und investiert nicht in mREITs. Daher ist das kein Grund zur Sorge. Im Gegenteil – wie Andres schon erwähnt hat – die Zinsen steigen ja gerade deshalb, weil die amerikanische Wirtschaft stark genug ist. Und Immobilien sind ein wichtiger Teil dieser Stärke, egal ob es sich dabei um Wohnungen, gewerbliche Immobilien oder Industrieimmobilien wie für den Gesundheitssektor oder Datencenter für Hightech-Unternehmen handelt.

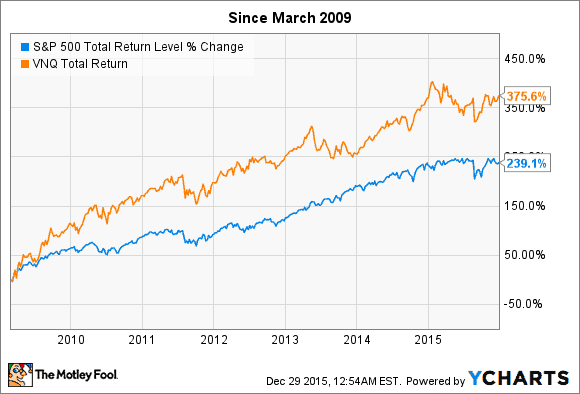

Seit der Talsohle im März 2009 hat der Vanguard REIT Index Fund den Markt deutlich hinter sich gelassen:

Ich glaube nicht, dass es nochmal fünf Jahre so weitergehen wird, aber der Immobilienmarkt ist immer noch auf dem aufsteigenden Ast und ich glaube, dass dieser ETF wahrscheinlich auch weiterhin den S&P 500 2016 und in den nächsten Jahren überflügeln wird.

Ich glaube nicht, dass es nochmal fünf Jahre so weitergehen wird, aber der Immobilienmarkt ist immer noch auf dem aufsteigenden Ast und ich glaube, dass dieser ETF wahrscheinlich auch weiterhin den S&P 500 2016 und in den nächsten Jahren überflügeln wird.

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.

Motley Fool besitzt und empfiehlt Netflix, Walt Disney, Starbucks und Nike.

Dieser Artikel wurde von Andres Cardenal, Brian Feroldi und Jason Hall auf Englisch verfasst und wurde am 04.01.2016 auf Fool.com veröffentlicht. Er wurde übersetzt, damit unsere deutschen Leser an der Diskussion teilnehmen können.