Apple: Massive Cashflows sollten Anlegern Kursgewinne bescheren

Apple (WKN:865985) durchlebt gerade herausfordernde Zeiten. Aufgrund von Sorgen über ein mittelfristig nachlassendes Wachstums ist die Aktie des iPhone-Herstellers seit seinem letztjährigen Hoch um mehr als 20 % gefallen. Mit zunehmender Reife der Smartphone-Industrie scheint es sinnvoll, in den kommenden Quartalen auf eine Verlangsamung des iPhone-Absatzes zu setzen.

Auf der anderen Seite ist ein verlangsamtes Wachstum bereits in Apples aktuelle Bewertung miteingeflossen und das Unternehmen generiert noch immer massive Cash-Berge. Dies bedeutet, dass die Apple-Aktie langfristig gewaltiges Potenzial für Investoren birgt.

Apples massive iCashflows

Apple profitiert von einer wahnsinnigen Markenstärke: Die Zeitschrift Forbes kürte Apple mit einem geschätzten Wert von 145,3 Mrd. USD zur wertvollsten Marke der Welt. Markendifferenzierung und ein Qualitätsimage erlauben dem Unternehmen, höhere Preise als die Konkurrent zu verlangen und dies spiegelt sich in gigantisch hohen Gewinnmargen und riesigen Cashflows wider.

Das Unternehmen erwirtschaftete im jüngsten Geschäftsjahr, das im September endete, einen operativen Cashflow von 81,3 Mrd. USD. Das sind fast 35 % des Umsatzes. Im Vergleich zum Vorjahr kletterte der operative Cashflow zudem um 36 %.

Investitionsaufwendungen beliefen sich im letzten Geschäftsjahr auf 11,5 Mrd. USD. Damit blieb Apple ein Free Cashflow von 69,8 Mrd. USD, um Anleger u.a. mit Dividenden und Aktienrückkäufen zu belohnen. Letztes Jahr entschied sich das Management, 11,6 Mrd. USD mittels Dividenden auszuschütten und 35,3 Mrd. USD für Aktienrückkäufe zu verwenden. Kapitalrückführungen machten also 67 % des Free Cashflows aus.

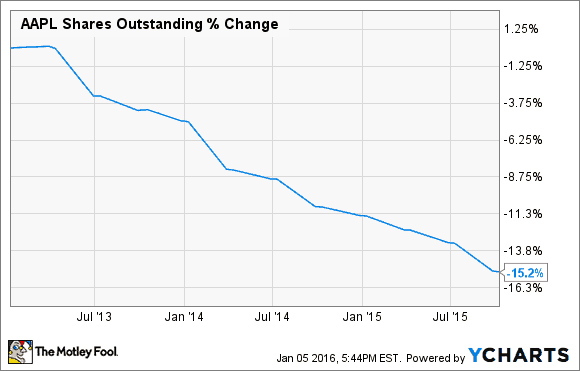

Aktienrückkäufe schaffen für Investoren beträchtlichen Wert. Einfach ausgedrückt ist eine Aktie ein Eigentumsanteil an einem Unternehmen und repräsentiert einen Anspruch an den dazugehörigen Vermögensgegenständen und Gewinnen. Wenn sich die Anzahl der ausstehenden Aktien verringert, bedeutet das, dass jede Aktie an Wert gewinnt, da sie dann einen größeren Anteil am Unternehmen repräsentiert.

Apple hat die Anzahl der ausstehenden Aktien in den letzten zwei Jahren um 15 % reduziert. Das Unternehmen investiert sein Kapital also sinnvoll zum Wohle seiner Aktionäre.

Was bedeutet das für Investoren?

Kurzfristige Ungewissheit schafft oftmals Kaufgelegenheiten für Langzeitinvestoren; und genau diese Chance scheint sich gerade im Falle von Apple zu bieten. Auch wenn mittelfristig eine Art Wachstumsverlangsamung eintreten könnte, scheint der Markt auf diese Unsicherheit momentan überzureagieren.

Apple wird aktuell zu einem Kurs-Cashflow-Verhältnis von 7,5 gehandelt. Im Vergleich zum Durchschnittsunternehmen des S&P 500 Index, das Daten von Morningstar zufolge zu einem Kurs-Cashflow-Verhältnis von 11,5 gehandelt wird, ist dies ein deutlicher Abschlag. In Anbetracht der Tatsache, dass Apple eines der stärksten und profitabelsten Unternehmen der Welt ist, scheint diese Bewertung extrem niedrig.

Apple schüttet Tonnenweise Cash an seine Aktionäre aus und dies hat mittel- und langfristig erhebliche Auswirkungen. Berücksichtigt man Dividenden und Aktienrückkäufe, so hat Apple letztes Jahr 46,9 Mrd. USD an seine Anleger zurückgeführt. Bei aktuellem Aktienkurs bedeutet dies für Apple-Investoren eine gewaltige Ausschüttungsrendite (Verhältnis von Dividenden und Rückkäufen zur Marktkapitalisierung) von fast 8 %.

Mehrere statistische Erhebungen haben belegt, dass Unternehmen, die hohe Ausschüttungsrenditen abwerfen, langfristig besser abschneiden als der Marktdurchschnitt. Diesbezüglich empfehle ich das großartige Buch mit dem Titel What Works on Wall Street von James O’Shaughnessy, der aus quantitativer Sicht analysiert, welchen Erfolg unterschiedlichste Investmentstrategien über die Jahre erzielt haben.

O’Shaughnessys Berechnungen nach haben Unternehmen mit hoher Ausschüttungsrendite zwischen 1926 und 2009 eine Rendite von 13,2 % abgeworfen, während es bei der Durchschnittsaktie im gleichen Zeitraum nur 10,5 % waren. Eine Differenz von jährlich 3 % hört sich vielleicht zunächst eher mickrig an, davon solltest du dich aber nicht blenden lassen: Langfristig macht das einen gewaltigen Unterschied aus. Um diese Zahlen in Relation zu setzen: Eine Investition von € 10.000 in eine Durchschnittsaktie hätte ihren Wert über den besagten Zeitraum auf € 38.542.780 erhöht. Die gleiche Investition in ein Unternehmen mit hoher Ausschüttungsrendite würde im gleichen Zeitraum auf € 298.363.138 anwachsen.

Kurz zusammengefasst: In einer reifenden Smartphone-Industrie muss Apple mit einer Wachstumsverlangsamung rechnen. Nichtsdestotrotz generiert das Unternehmen noch immer Tonnenweise Cash; und in Anbetracht von Apples massiven Cashflows und Kapitalausschüttungen weist die Aktie eine ausgesprochen niedrige Bewertung auf. Für Anleger, die mit kurzfristiger Ungewissheit umgehen können, scheint Apple eine gute langfristige Kaufgelegenheit zu sein.

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.

The Motley Fool hält und empfiehlt Apple.

Dieser Artikel wurde von Andrés Cardenal auf Englisch verfasst und am 06.01.2016 auf Fool.com veröffentlicht. Er wurde übersetzt, damit unsere deutschen Leser an der Diskussion teilnehmen können.