3 High-Yield-Aktien zu Tiefstpreisen

Hier sind drei Industrieaktien, die nach dem Einbruch im letzten Jahr eine Dividendenrendite von über 4 % bieten. Daher sollten sie von Dividendenanlegern unter die Lupe genommen werden. Schauen wir uns mal die Industrieriesen Siemens (WKN: 723610) und ABB (WKN: 919730) sowie das Zulieferunternehmen MSC Industrial (WKN: 898493) näher an, um zu prüfen, ob ihre Renditen den Kauf der Aktien rechtfertigen.

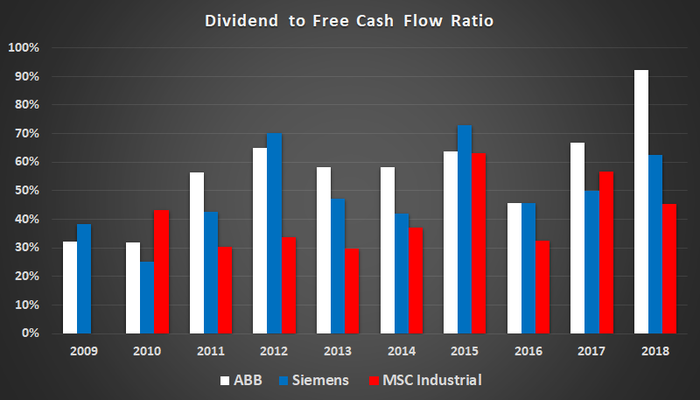

Sind die Dividenden gedeckt und bieten Raum für Wachstum?

Bevor wir auf die Details eingehen, überprüfen wir das Nachhaltigkeits- und Wachstumspotenzial der Dividenden. Dazu sieht man sich an, wie viel vom freien Cashflow (FCF) zur Dividendenzahlung verwendet wird. Zum Vergleich: FCF ist der Rest des operativen Cashflows, nachdem Investitionen getätigt werden. Im Wesentlichen ist es das, was Unternehmen tatsächlich nutzen, um Kapital an Investoren zurückzugeben, Akquisitionen zu tätigen und Schulden zu tilgen.

Wie man in der folgenden Grafik sieht, erntet ABB nur Kopfschütteln, und das Dividenden-FCF-Verhältnis von Siemens deutet nicht darauf hin, dass hier noch Platz für Wachstum wäre. Aber die Dividende von MSC scheint gut gedeckt.

Konzentrieren wir uns in diesem Zusammenhang auf die Wachstumsaussichten für die Unternehmen – denn wenn ein Unternehmen nicht in der Lage ist, Ertrag und FCF zu steigern, dann ist es auch höchst unwahrscheinlich, dass die Dividendenzahlungen langfristig steigen.

Quelle: Morningstar

MSC Industrial vor Gegenwind

Als Zulieferunternehmen wird MSC auch ein Impulsgeber für die Wirtschaft sein und die Investoren wissen, dass 2019 ein Jahr des verlangsamten Wachstums werden wird. In der Tat haben Unternehmen in der gesamten Branche im jüngsten Quartal schwächere Faktoren beklagt.

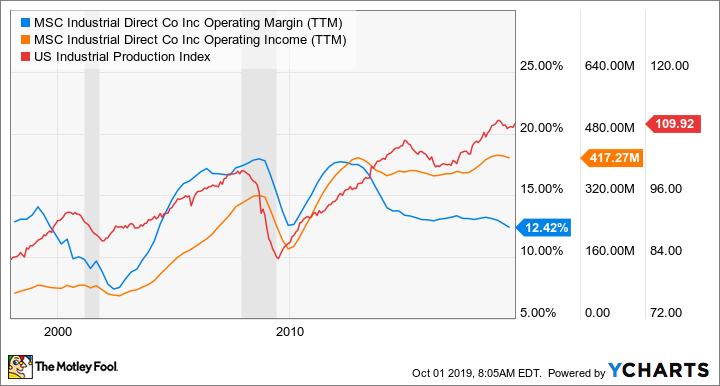

Natürlich sollte ein kurzfristiges Schwächeln die Aussichten langfristiger Investoren nicht allzu sehr beeinträchtigen, aber es gibt eine andere, relevantere Sorge. Das lässt sich am besten erklären, wenn man sich die folgende Grafik ansieht.

Wie man dort sieht, hat sich die Marge von MSC mit der Wirtschaft – insbesondere mit der US-Industrieproduktion – in der Regel auf und ab bewegt. In den Jahren 2002 bis 2008 und 2009 bis 2012 verbesserte sich die operative Marge von MSC im Einklang mit der Verbesserung der Industrie deutlich. Aber seit 2012 hat sich das Wachstum der Industrieproduktion verlangsamt, verbessert und dann wieder verlangsamt; leider hat sich die Marge von MSC in dieser Zeit nur in eine Richtung bewegt – und zwar nach unten.

Operative Marge von MSM, Daten via YCharts

Sowohl Fastenal als auch W.W. Grainger, zwei industrielle Zulieferer, haben in den letzten Jahren ähnliche Ergebnisse erzielt. Ob es um den Einstieg von Amazon.com in die Branche, Überkapazitäten oder die Unfähigkeit geht, steigende Lieferantenkosten weiterzugeben, das Muster ist das gleiche. Tatsächlich bedeuten schlechtere Margen bei MSC, dass das Betriebsergebnis von 421 Millionen USD im Jahr 2018 trotz eines um 848 Millionen USD höheren Umsatzes nur 9 Millionen USD über dem des Jahres 2012 lag.

Alles in allem werden langfristig denkende Investoren erst einmal sehen wollen, dass MSC die Marge im Laufe der Zeit auch erhöhen kann. Erst dann kommt die Aktie infrage.

ABB befindet sich im Turnaround-Modus

Das schweizerisch-schwedische Unternehmen hat spannende Zukunftspläne und das neue Management will ein Portfolio attraktiver Unternehmen (ABB ist eine der besten Möglichkeiten, in die Robotikindustrie zu investieren) erschließen, die ihr Potenzial wohl nicht voll ausgeschöpft haben.

All dies macht ABB zu einer interessanten Aktie für wertorientierte Anleger und solche, die Turnaround-Situationen mögen, aber wahrscheinlich keine gute Aktie für vorsichtige Dividendenanleger. Der Turnaround dürfte durch die Verlangsamung der Ausgaben für den Bereich industrielle Automatisierung in diesem Jahr getrübt werden. Unterdessen wird der Verkauf des Stromnetzgeschäfts im Jahr 2020 die FCF-Erzeugung reduzieren.

So erwirtschaftete ABB beispielsweise einen operativen Cashflow von 2,9 Milliarden USD, wobei 572 Millionen USD aus dem diskontierten Geschäft (fast ausschließlich aus Stromnetzen) stammten. Da der FCF im Jahr 2018 2,1 Milliarden USD und die gezahlten Dividenden 1,7 Milliarden USD betrugen, dürfte der Verlust des Segments Stromnetze die Dividendenerhöhung von ABB belasten.

Als reiner Dividendenanleger sollte man deswegen wohl erst mal die Finger von ABB lassen.

Siemens

Der deutsche Industrieriese scheint die beste Chance der drei zu bieten – zumindest für Dividendeninvestoren. Wie sein Konkurrent in der industriellen Automatisierung, ABB, und sein Konkurrent im Bereich Energie, General Electric, steht Siemens 2019 vor schwierigen Herausforderungen. In der Tat hat der Ergebnisbericht des Unternehmens für das dritte Quartal deutlich gemacht: „Das günstige Marktumfeld für unsere kurzzyklischen Geschäfte, das eine wesentliche Grundlage für unseren Ausblick war, hat sich in der zweiten Hälfte des Geschäftsjahres deutlich verschlechtert.“

Man sollte sich nicht wundern, wenn Siemens im kommenden Quartal enttäuschende Ergebnisse vorlegt. Aber die Dividende des Unternehmens scheint sicher gedeckt. Darüber hinaus hat man kürzlich 3,5 Milliarden Euro Schulden zu negativen Renditen ausgegeben. Anleihenanleger zahlen Siemens, um dem Unternehmen Geld zu leihen, während Aktienanleger eine Rendite von über 4 % erhalten.

Trotz der zyklischen Herausforderungen verfügt Siemens über Cashflows aus seiner 85%igen Beteiligung an Siemens Healthineers und es wird sein Gas- und Stromsegment ausgliedern sowie die restlichen 59 % an Siemens Gamesa in das neue Unternehmen einbringen, um sich auf die langfristige Chance aus der Digitalisierung der industriellen Automatisierung zu konzentrieren.

Wer als Dividendenanleger bereit ist, in naher Zukunft erst einmal schlechte Nachrichten zu verarbeiten, für den sieht Siemens gar nicht mal so verkehrt aus.

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.

The Motley Fool besitzt und empfiehlt Aktien von Amazon, besitzt Aktien von MSC Industrial Direct und empfiehlt Aktien von Fastenal. Lee Samaha besitzt Aktien von Siemens AG. Dieser Artikel erschien am 15.10.2019 auf Fool.com und wurde für unsere deutschen Leser übersetzt.