Ein wichtiger Warnhinweis für Uber vor dem Börsengang

Mach dich bereit für zwei Börsengänge von Taxi-Unternehmen. Sowohl Uber als auch Lyft planen, im nächsten Jahr an die Börse zu gehen, und kündigten ihre Pläne fast gleichzeitig letzte Woche an. Die konkurrierenden Fahrgemeinschaftsdienste haben sich in den letzten Jahren immer wieder gegenseitig herausgefordert, sodass es vielleicht nur natürlich ist, dass sie beide gleichzeitig mit ihren Plänen an die Öffentlichkeit gegangen sind.

Uber, der viel Größere der beiden, strebt eine Bewertung von 120 Mrd. US-Dollar an, während Lyft einen Wert von 15 Mrd. US-Dollar im Blick hat. Es gibt jedoch nicht zu übersehende Anzeichen dafür, dass Uber, und damit auch sein lang erwarteter Börsengang, in Schwierigkeiten geraten könnte.

Zeig mir das Wachstum!

Ubers massive Bewertung basiert seit Langem auf enormen Möglichkeiten im Mitfahrgeschäft und bietet darüber hinaus Chancen, wenn selbstfahrende Autos schließlich zum Standard werden. Das Unternehmen hat riesige Wachstumszahlen erwirtschaftet, indem es sein Geschäft aggressiv ausgebaut und als Plattform für den Zugang zu Satellitendiensten genutzt hat. Dazu gehören Uber Eats, das Lebensmittel liefert, Uber Freight, das Verlader mit Spediteuren verbindet, und Uber Elevate, das darauf abzielt, ein Netzwerk von Elektroflugzeugen bereitzustellen, die Menschen bei Bedarf zwischen Vororten und Städten und schließlich innerhalb von Städten hin und her bringen. Das Unternehmen investiert auch in futuristische Technologien wie selbstfahrende Autos und Drohnenlieferungen.

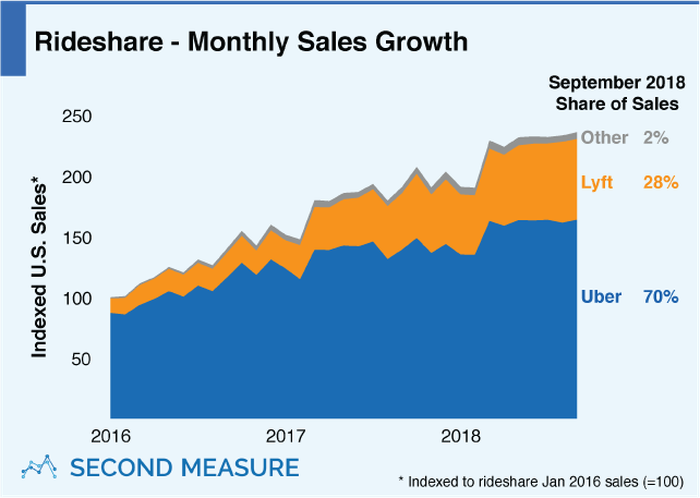

Nach Angaben des Marktforschungsunternehmens Second Measure sind die Umsätze von Uber in den USA seit März im Wesentlichen unverändert, wie die folgende Grafik zeigt:

BILDQUELLE: SECOND MEASURE.

Basierend auf dem Index von Second Measure stieg Ubers Umsatz von 162,5 im März auf nur 163,6 Indexpunkte im September, was einem Anstieg von weniger als 1 % entspricht. Das Wachstum im gesamten Fahrgemeinschaftsmarkt verlangsamte sich ebenfalls, aber Lyft gewann weiter Marktanteile, da seine Umsätze von März bis September von 59,4 auf 66,5 (wiederum unter Verwendung der Indexzahlen) stiegen, was einem Wachstum von 12 % entspricht. Der Marktanteil stieg von 26 auf 28 %, während Ubers Marktanteil nach dieser Studie von 71 auf 69 % fiel.

Diese Zahlen scheinen darauf hinzudeuten, dass der US-amerikanische Mitfahrmarkt eine gewisse Sättigung erreicht hat und es gibt weitere Daten, die das belegen. Die Markenbekanntheit von Uber und Lyft in US-Städten ist inzwischen nahezu flächendeckend. Laut YouGov ist Uber die „drittberühmteste“ mobile App und nur 4 % der Befragten gaben an, noch nichts davon gehört zu haben (Google Maps und Instagram – in dieser Reihenfolge – rangierten als die berühmtesten noch vor Uber). Inzwischen ist Lyft auf Platz 11 dieser Rangliste und nur 15 % der Befragten gaben an, noch nichts von dem Unternehmen gehört zu haben.

In New York, dem bei Weitem größten Mitfahrmarkt des Landes, übertraf Uber vor einem Jahr die Anzahl der Fahrten mit den regulären, gelben Taxis. Inzwischen hat sich der Abstand zwischen Mitfahrgelegenheiten und regulären Taxis sogar noch vergrößert. Vor einem Jahr gab es in New York etwa 61.000 Uber-Autos im Vergleich zu nur 13.587 lizenzierten gelben Taxis und der Stadtrat reagierte kürzlich auf den Anstieg der Mitfahrdienste, indem er die Anzahl der Uber- und Lyft-Fahrzeuge vorübergehend begrenzte. Daher dürfte das Wachstum im größten Markt zumindest bis zur Anhebung der Obergrenze stagnieren.

Was das für die Investoren bedeutet

Sowohl Uber als auch Lyft sind immer noch unrentabel und machen erhebliche Verluste. Uber verlor im zweiten Quartal dieses Jahres satte 891 Mio. US-Dollar, nach einem Verlust von 4,5 Mrd. US-Dollar im vergangenen Jahr und 2,8 Mrd. US-Dollar im Jahr zuvor.

Das Unternehmen hat mitgeteilt, dass es noch mindestens drei Jahre lang nicht profitabel sein wird. Daher wird man sich wohl von verlustbringenden futuristischen Geschäftsbereichen wie selbstfahrenden Autos oder den Fantasierechnungen über zukünftiges Wachstum und neue Geschäfte trennen müssen. Wenn sich das Umsatzwachstum von Uber beschleunigen würde, wäre das dreijährige Gewinnziel glaubwürdiger, aber das Umsatzwachstum bewegt sich eindeutig in die falsche Richtung.

Für das laufende Jahr erwartet Uber einen Umsatz von 10 bis 11 Mrd. US-Dollar, gegenüber 7,78 Mrd. US-Dollar im Vorjahr, was einem Wachstum von 29 bis 41 % entspricht. Im Jahr 2017 betrug das Wachstum der Bruttoeinnahmen 85 %. Im Jahr 2019 dürfte sich dies wieder verlangsamen, da die Märkte weiter reifen. Die Investoren können Verluste von einem Unternehmen mit Blockbuster-Wachstumszahlen ertragen, aber sobald sich dieses Wachstum verlangsamt, hört der Spaß auf, da der Weg zur Gewinnspanne schließlich verschwindet.

Uber hat Möglichkeiten über die Vermittlung von Mitfahrgelegenheiten hinaus, aber abgesehen von autonomen Fahrzeugen – obwohl sein wesentlicher Vorteil das Mitfahr-Netzwerk zu sein scheint – sieht keine davon besonders großartig aus. Weder Uber Eats, das weit hinter den 10 Mrd. US-Dollar Umsatz von Grubhub zurückbleibt, noch Uber Freight würden eine Bewertung von 120 Mrd. US-Dollar rechtfertigen. In der Zwischenzeit wird Lyft Uber weiterhin auf den Fersen bleiben, Marktanteile gewinnen und sicherstellen, dass die Preise im Mitfahrgeschäft so niedrig bleiben, dass es für beide Unternehmen nicht wirklich profitabel ist.

Lyft kann zumindest die Investoren erfreuen, indem das Unternehmen Uber Marktanteile streitig macht. Uber hingegen scheint keinen Platz zu haben, um weiter vorneweg zu fahren, sondern ist eher nach unten unterwegs – es sei denn, es gibt einen plötzlichen Durchbruch bei autonomen Fahrzeugen, was aber eher unwahrscheinlich ist. Das US-Fahrgastaufkommen des Unternehmens scheint sich zu verlangsamen, das Gesamtumsatzwachstum verlangsamt sich und seine Marke ist immer noch angeschlagen von der Leichtsinnigkeit des ehemaligen CEO Travis Kalanick. Wenn Ubers IPO bei einem Wert von 120 Mrd. US-Dollar liegen soll, könnte das leicht ein Flop werden.

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.

The Motley Fool hat keine Position in einer der erwähnten Aktien.

Dieser Artikel wurde von Jeremy Bowman auf Englisch verfasst und am 25.10.2018 auf Fool.com veröffentlicht. Er wurde übersetzt, damit unsere deutschen Leser an der Diskussion teilnehmen können.