Nur wer so rechnet wird mit Dividenden reich

Anleger lieben Dividenden, besonders seitdem man auf dem Sparbuch fast keine Zinsen mehr bekommt. Wer aber als langfristig denkender Anleger in Aktien mit Dividenden investiert, sollte dabei richtig rechnen. Wie das geht und was du über Dividenden als Renditebringer wissen musst, erfährst du hier.

Die Bedeutung von Dividenden

Zunächst einmal sollten Anleger verstehen, dass Dividenden unabdingbar sind für eine langfristige Rendite. Langzeitstudien zeigen, dass der breite Aktienmarkt nur dann reich macht, wenn über lange Zeiträume auch die Dividenden reinvestiert werden.

Oftmals wird vergessen, dass Dividenden der einzige Grund sind Aktien zu kaufen. Schließlich kauft man Aktien, um Anteil an Unternehmensgewinnen zu haben, und diese kommen einem nur in Form von Dividenden zu. Selbst Wachstumsaktien werden nur gekauft, weil sie irgendwann womöglich satte Dividenden auszahlen, und auch wenn man sie bis dahin nicht mehr im Portfolio hat, sind Wertsteigerungen durch die Erwartung zukünftiger Gewinnausschüttungen geprägt.

Über lange Zeiträume zeigt sich auch, dass Unternehmen, die Dividenden ausschütten, eine bessere Rendite haben als Unternehmen ohne Gewinnausschüttungen. Daraus könnte man jetzt schließen, dass Dividendentitel immer die bessere Wahl sind, aber als Anleger solltest du auf keinen Fall vergessen, Steuern in deine Berechnung mit einzubeziehen.

Der einfache Grund, wieso Steuern Dividenden unattraktiv machen

Wenn du also die Wahl hast zwischen zwei Aktien, von denen du dir eine ähnliche Rendite versprichst, aber mit unterschiedlichen Anteilen zwischen Wertsteigerung der Aktie und Dividenden, musst du genau rechnen, um die richtige Entscheidung zu treffen.

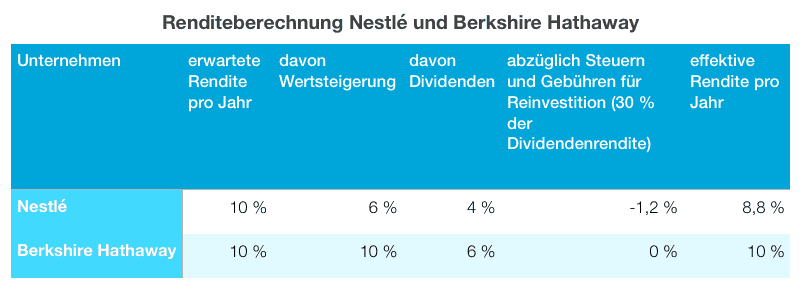

Das lässt sich am einfachsten anhand eines Beispiels zeigen. Von Nestlé (WKN: A0Q4DC) und Berkshire Hathaway (WKN: A0YJQ2) kann sich ein Anleger vermutlich circa 10 % jährliche Rendite in den nächsten 10 Jahren erhoffen. Das ist natürlich wie bei jeder Aktie keineswegs sicher, aber durchaus denkbar, da beides sehr solide und gut geführte Unternehmen sind.

Sehr vereinfacht könnte die Rendite bei Nestlé vermutlich circa 6 % Wertzuwachs und 4 % Dividende sein, während hingegen Berkshire Hathaway mittelfristig keine Dividende plant und deshalb die Rendite allein über einen steigenden Aktienkurs verwirklicht.

Angenommen, ein Anleger investiert jeweils 10.000 Euro für 10 Jahre in die beiden Unternehmen, wie entwickeln sich die beiden Positionen in seinem Portfolio? Die Berkshire Hathaway-Aktien werden ungefähr mit einem Wert von 25.937 Euro im Depot stehen, die Nestlé-Aktien – angenommen, die Dividenden wurden reinvestiert – sind nur circa 23.242 Euro wert.

Woher kommt also bei gleicher Rendite der Unterschied von fast 2.400 Euro? Die Antwort ist, dass bei Dividenden Kapitalertragssteuern sofort anfallen und danach nur noch der abgegoltene Betrag reinvestiert werden kann, was auch noch zusätzlich Gebühren kostet. Die Rechnung kannst du in dieser Tabelle einfach nachvollziehen.

Der Schlüssel ist, richtig zu rechnen

Das einfache Fazit, das du daraus ziehen kannst, ist, dass langfristige Anleger aus steuertechnischen Gründen durch hohe Dividendenrenditen benachteiligt werden. Nicht zu vergessen werden bei vielen ausländischen Aktien Quellensteuern erhoben, die du dir aufwendig über die Steuererklärung rückerstatten lassen musst.

Es gibt natürlich auch Dinge, die für Dividenden sprechen, denn es gibt viele wunderbare Unternehmen, die so viele Gewinne erwirtschaften, dass sie keine sinnvollen Investitionsmöglichkeiten dafür finden. Dann ist das Geld eindeutig besser bei dir aufgehoben.

Außerdem wollen viele Investoren ihre Dividenden gar nicht investieren und haben dann den Vorteil, einen Teil ihrer Rendite einfach und ohne Tradingkosten gutgeschrieben zu bekommen.

Du solltest dich also bei der nächsten Auswahl nicht prinzipiell gegen Dividendentitel entscheiden, sondern nur richtig rechnen.

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.

Marlon Bonazzi besitzt keine der erwähnten Aktien. The Motley Fool besitzt und empfiehlt Aktien von Berkshire Hathaway. The Motley Fool empfiehlt Nestlé.